1 引言

2015年1月9日,中国证监会批准上海证券交易所开展股票期权交易试点,并发布《股票期权交易试点管理办法》及其配套规则,决定以上证50ETF期权为试点标的于2月9日正式上市交易。同期,上交所依据《试点管理办法》制定并发布了《上海证券交易所股票期权试点交易规则》、《试点风险管理办法》、《试点投资者适当性管理指引》、《试点做市商业务指引》等相关准则制度以及期权经纪合同示范文本,标志着我国证券市场终于迎来了股票期权这一基础性衍生品工具。由于股票期权的高度灵活性、方向多样性、非线性、可组合等特征,必将推动我国金融工具尤其是衍生品创新进入新的发展时代,极大丰富我国市场衍生金融体系,并将改变单边市场结构,提升市场的价格发现效率,拓宽我国证券市场和金融产品的深度和广度。

与期货相似,期权同样是具有可观杠杆功能的衍生金融工具;而与期货的最大不同在于,期权的权利与义务是不对等、不对称的,这使得期权的市场功能更加丰富,能够进行多样的风险控制、灵活的组合管理以及套利发现。正因如此,2013年,全球共发生197亿份场内衍生品合约交易中有93.4亿份是期权合约,而58.9%为股权类合约,股票期权的市场地位卓越。

而上证50ETF期权作为继沪深300指数期货之后又一风险管理工具,将获得广大机构和专业投资者的广泛应用,其既可以使投资者的风险对冲做到更加精确和灵活,也为市场提供了波动率管理的工具。由此可见,上证50ETF的推出将有助于做大和活跃基础资产,推动多层次资本市场的建设。而从沪深300股指期货对沪深300指数基金与ETF基金的影响来看,相关衍生品的推出将有助于做大基础产品的规模,提升基础资产的流动性和活跃度。以ETF基金为例,截止2014年12月底,共有6只沪深300ETF基金,相应管理的资产总规模达1100余亿元,同期上证50ETF、上证180ETF的规模仅分别为250亿和148亿元。而随着上证50ETF期权推出日期的日渐临近,上证50ETF份额也同样随之出现了较大的净申购趋势,如图1所示。需要指出的是,同期上证50指数并没出现明显的上涨趋势而是表现为震荡下行,这即表明ETF期权即将推出的预期使得上证50ETF这一基础资产渐受市场重视。

图表1. 上证50ETF份额变化

| 数据来源:Wind,国信证券发展研究部 |

有了期权工具之后,金融产品的创新力度和强度也将大幅提升,场内股票期权这一“点”的增加能带动金融产品体系整个“面”的丰富。对于公募基金等资产管理机构而言,期权工具的推出不仅有助有开发期权策略指数产品,同样也将丰富主动型产品的创新,如绝对收益产品、量化产品、波动率产品等;对于保险等机构而言,股票期权工具的推出则将有助于熨平保险资金的业绩波动,提升对权益类资产的配置比例;而对于证券公司而言,ETF期权将进一步催化、激发场外期权和产品的创新和发展,丰富其挂钩资产的标的,增强合约结构的多样性,提升产品的整体设计水平。因而,投资者交易工具的丰富将有助于衍生市场各种策略的发展,进一步推动资产管理产品发展的深度和广度,推进金融产品体系的阵列化与多元化,进而增强我国居民权益类资产的配置比例。

显而易见,随着ETF期权的推出,沪深两市的市场结构亦将随之改变,上证50指数以及成分股将获得市场的超额配置,权重股、蓝筹股的估值将得以进一步提升。虽然ETF期权的推出并不会改变市场基本面,然而这一风险管理工具有利于公募基金、保险等机构投资者进行灵活的风险控制,强化对权重股、蓝筹股的配置需求,进而提升权重股、蓝筹股的长期估值。同时,ETF期权的备兑开仓策略将使得投资者可以通过持有基础资产而获得增强收益,促使更多的投资者通过持有ETF资产而进行备兑开仓交易,有助于提升ETF基金的吸引力。与之对应,2015年1月29日,中国证券登记结算有限责任公司发布通知,提出股票期权试点初期,对上证50ETF期权合约进行卖出开仓的(即备兑开仓),暂免收取卖出开仓交易的相应结算费,这即表明期权现有市场规则是鼓励投资者持有ETF现货资产进行期权交投活动。毫无疑问,ETF期权的推出将为公募基金、保险等现货长期持有者提供灵活的风险管理方式与收益增强手段,必然导致长期资金对现货资产配置需求的提升,促进沪深两市价值投资理念的回归。需要指出的是,由于沪深两市股票、ETF基金等存在T+1的交易约束,T+0的交易制度将极大地提升交易工具的市场流动性与活跃性,将使得期权备兑开仓、投机买卖、套利交易等受到市场的追捧,将进一步提升和带动ETF基础资产的交易活跃性。

在本文中,围绕着上证50ETF期权交易规则的特点与上证50成分股的行业特征,我们细致分析上证50ETF期权的推出对沪深证券市场的影响,并结合沪深两市的投资者结构系统考察ETF期权对上证50成分股的估值影响。进而依据海内外经验,测算和展望股票期权未来的市场规模。

2 上证50ETF期权的市场影响

2.1 上证50ETF期权交易规则的市场影响

依据上交所发布的试点期权交易相关规则,上证50ETF期权的合约结构类型对应为欧式认购与欧式认沽,并采用实物交割的行权方式,允许持有ETF的投资者备兑卖出看涨期权。期权的行权与备兑开仓均涉及基础资产的现货交易,因此期权的上市将会极大地刺激50ETF规模的增长和交易的活跃。而在图表1中,我们也容易发现,尽管2015年1月市场行情震荡下行,由于ETF期权推出的预期,上证50ETF的规模仍然呈现出较大增长,由2014年底约100亿份增长至2015年2月初的115亿份。而加之期权工具的高杠杆特性,后市将进一步推升上证50ETF的规模。

海外的市场经验和实证分析表明,期权的上市将有助于推升基础资产的价格发现效率,但对市场估值并无直接影响。然而,上证50ETF期权交易规则中存在着限制开仓和投资者准入的条款,依据2月3日上交所发布的股票期权持仓限额管理业务指引,上证50ETF期权上市初期(至少将持续1年),单个投资者(含个人投资者、机构投资者以及期权经营机构自营业务)权利仓持仓限额为20张,总持仓限额为50张,单日买入开仓限额为100张。单个期权经营机构经纪业务的总持仓限额为500万张。在做市商方面,不同级别的做市资金规模也有对应的持仓限额标准。而在投资者准入上,对个人投资者则设置“五有一无”的准入门槛,入门级(即一级)投资者仅能进行备兑开仓。这一严格的持仓限额管理与投资者准入制度,将使得ETF期权在上市初期出现对上证50ETF现货以及其权重股较强的配置需求,推振对应现货的价格。

2.2 期权交易策略的市场影响

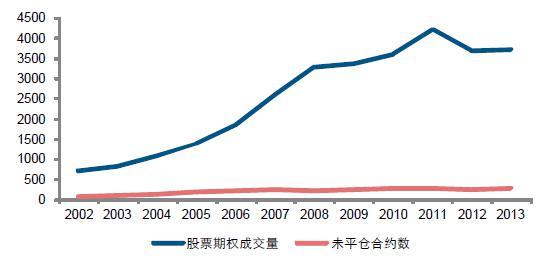

如前所述,股票期权具有方向多样性、非线性以及可组合等特征,一旦推出必将在各大资产机构将受到广泛的应用。期权这一工具打开了波动率交易维度,将促进国内对冲基金、基金专户在策略多元化上的发展;而对于公募基金、保险等机构而言,备兑开仓这一策略将有助于组合风险的精细化管理,增强指数的收益。ETF期权所具有的备兑开仓模式天然契合该策略的产品化。尤其是,权重股、蓝筹股是公募基金、保险等机构的重要配置资产和方向,ETF期权的推出将进一步推动机构投资者在权重股方向上的配置力度。而对于私募基金,期权应用的比例和场景将可能显著高于各大公募机构,通过套保、投机以及套利等方式影响基础资产。需要指出的是,在海外股票期权工具交易以风险管理、对冲交易为主,投机交易较少。以美国市场为例,期权未平仓合约占比不足10%,如图表2所示。这即表明期权市场规模的壮大与现货市场的发展息息相关。

图表2. 美国股票期权成交量及未平仓合约数变化

数据来源:OCC

而对于证券公司,股票期权可以惠及证券公司经纪、做市、资管、柜台以及两融等各类业务,将极大地拓展和增强券商在资产管理领域的经营能力与产品设计水平。尤其是,场内股票期权将连通证券公司的场外期权市场,场内、场外市场之间形成相互反馈影响,将有助于进一步扩大柜台产品设计的深度与广度,推进权益类产品在居民理财市场的比重和竞争力。需要指出的是,场内期权的推出将极大地增强券商柜台产品设计的灵活性,丰富产品类型。截至2014年6月末,已有12家证券公司发行了柜台交易市场产品500余只,管理的资产总规模近1000余亿,而随着ETF期权的推出,这一规模必将大幅扩张。同时,期权合成空头的方式较之融券有更为明显的优势,因而股票期权的推出也将有助于证券公司融券业务的风险控制,进一步提升两融业务的规模。

而具体在交易策略上,股票期权这一工具可进行更为灵活,广度更大的套保交易(如Cover Call、Collar等)、多样的套利交易(如平价套利、价差套利、盒式套利、跨品种套利与Theta套利等)以及丰富的投机交易,如方向性交易(买卖认沽或认购期权、Bull Spread/Bear Spread等策略组合)、波动率交易(如Delta中性策略以及跨式、蝶式、比率等策略组合)。

由此可见,随着ETF股票期权的推出将极大丰富各大专业机构的投资策略,其中“期权+基础标的”的资产组合投资策略需要涉及交易、配置股票现货,无论是配置ETF还是直接购买股票,都会对上证50成份股产生显著的配置需求。虽然套利相关策略涉及的现货头寸比例并不高,但由于套利策略的非线性与联动性特征将对现货市场产生较为显著的影响。这一传导影响在2014年末分级基金套利交易行情中体现的尤为突出。2014年四季度,沪深两市火爆的行情导致分级基金普遍存在溢价套利机会,一举推升分级基金管理规模突破1000余亿元,招商基金发行的券商分级(161720)更是在发行不足一个月内规模一举突破70余亿份,资产规模突破百亿大关。显然,市场或相应指数上涨的同时,推动相应分级基金进一步上涨,交投的热烈、活跃一方面使得分级基金出现更多的套利机会;而另一方面跟踪标的指数的上涨也使得B份额发生可能的向上折算,进一步推动投资者对B份额的交易炒作。在这一场景下,市场相当于进入了一个正反馈放大的过程,溢价套利的发生使得投资和套利者纷纷申购母基金,母基金的申购进而又推动更多的现货需求,推动相应指数的价格上扬。毫无疑问,随着ETF期权工具的推出,非线性和高杠杆性特征将使得市场容易出现更为频繁的套利机会,相似的非线性放大传导作用亦将时有发生,不仅将提升期权交易的活跃度,同样将极大地增强对现货资产的配置和套利需求。

同时,随着国企改革、金融创新的推进,改革红利的逐渐释放,权重股、蓝筹股的价值重估仍将是市场上扬的核心逻辑。而上证50成份股市值超沪深两市市值的25%,涵盖了我国经济命脉的龙头标的,是这一价值重估的关键。由此可见,ETF期权的推出将进一步提升权重股、蓝筹股的活跃度,增强长线资金对权重股、蓝筹股的配置力度。尤其是中登公司对上证50ETF期权备兑开仓暂免结算费用,将进一步促使各大机构参与这一交易和配置的过程。

3 结论与建议

对于A股市场,期权是一种新金融工具,比股指期货相对复杂,市场需要时间熟悉和接受。因此,从短期来看,上证50ETF期权的交易将是一个渐进的过程,短期内虽然期权交易的规模可能有限,期权交易规则与交易策略对上证50ETF现货以及其权重股的影响有限,但是上证50ETF期权推出对市场的心理影响极大。投资者的预期变化是加大短期市场波动的一个重要因素。因此,短期内,A股市场的波动将加大。

从标的股票的短期影响来看,国外经验表明,在期权推出初期,由于投机因素胜于套保及套利,相应的多数股票价格波动率都会有显著提高,这对于A股市场同样适用。从目前,上证50ETF行业分布中,前3大行业分别为金融业(68.29%)、制造业(16.33%)、采矿业(4.07%)。上证50ETF重仓股票前10名中,银行股(4只),证券股(3只),保险股(2只)。因此,上证50ETF期权推出后,上证50ETF权重板块和权重股票的波动将加大,考虑到金融板块(银行、券商、保险)之前经过一轮调整,目前估值已经处于相对合理的水平,因此,期权的推出有望再次激发市场对金融板块的热情。特别是券商板块,期权的推出将给券商带来不菲的交易佣金收入、做市商收入、主营收入以及相关金融产品创设收入。

从长期来看,随着股指期权市场的发展与成熟,相关品种丰富,A股市场波动今后会在期权交易机制作用下变得更加缓和。同时,期权的价格发现功能引领以上证50和沪深300为主要代表的蓝筹股价值回归,提升A股市场的投资价值。另外,A股市场投资者交易工具的丰富将有助于推动资产管理产品发展的深度和广度,场内股票期权这一“点”的增加能带动金融产品体系整个“面”的丰富。

对于券商而言,股票期权业务将惠及经纪、自营、做市、资管、柜台以及两融等各类业务条线发展,极大地拓展和增强券商在资产管理领域的经营能力与产品设计水平,推进券商业务创新的多元化。因而,券商应当围绕着期权这一“点”大力培育衍生品创新业务,加强衍生品人才的培养和引进,在股票期权时代获得市场先机和竞争优势。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号