北京时间2018年6月14日凌晨,美国联邦储备委员会宣布:将联邦基金利率提高25个基点,即加息0.25%,并将联邦基金目标利率区间上调至1.75%-2%。这是今年以来美国的第二次加息,也是美国利率自2008年次贷危机爆发以来首次碰触2%的整数关口。紧随美联储加息步伐,香港金融管理局于6月14日正式宣布:上调港元贴现窗基本利率25个基点至2.25厘(2.25%),实时生效。这也是香港金管局今年以来的第二次加息。

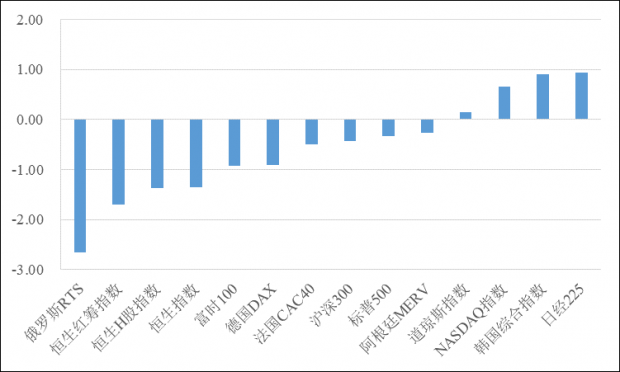

受此事件影响,全球股市指数相继下跌。两天之内,恒生红筹指数、恒生H股指数和恒生指数分别下跌1.70%、1.37%和1.35%,仅次于俄罗斯RTS指数跌幅(2.66%)。欧洲股市:英国富时100指数下跌0.92%,德国DAX指数下跌0.91%,法国CAC40指数下跌0.50%;亚太股市:沪深300下跌0.44%;美国标普500指数下跌0.33%。不过,道琼斯指数和NASDAQ指数分别上涨0.15%和0.66%,韩国综合指数上涨0.90%,日经225指数上涨0.93%(详见图表1)。此次加息事件对全球股市的影响较本年首次加息(3月21日)相对较弱,市场反应不若预期。

图表1:全球主要指数涨跌情况(2018.6.13-2018.6.15)

数据来源:WIND,国信证券

金管局加息:短期拆息急速下降,中长期拆息持续上升

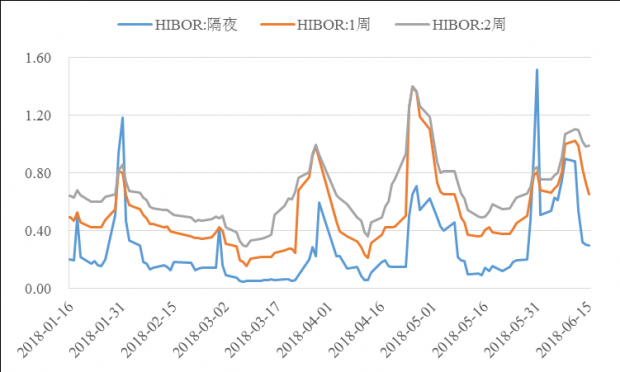

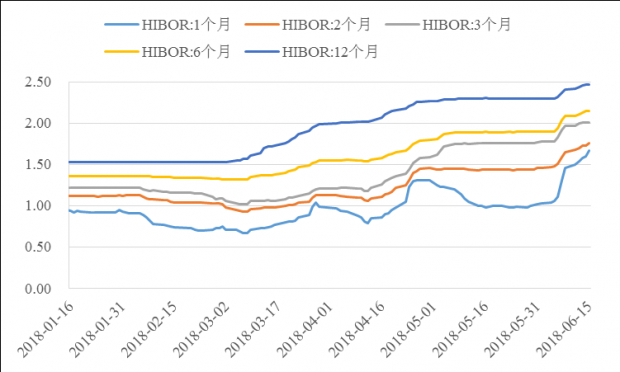

自1983年起,香港一直实行联系汇率制度。在此次香港金管局加息之后,短期限港元HIBOR全线下挫:其中的隔夜港元HIBOR由6月13日的0.31893%持续下降至6月15日的0.29929%;1周港元HIBOR由6月13日的0.83143%持续下降至6月15日的0.65022%;2周港元HIBOR由6月13日的1.01893%下降至6月15日的0.98857%(详见图表2)。另一方面,1个月及以上期限Hibor仍然持续上涨趋势:其中的1个月港元Hibor由6月13日的1.57696%持续上涨至6月15日的1.66786%;2个月港元Hibor由1.72411%持续上涨至1.75990%;3个月港元Hibor也连升7天,约跨过2%升至2.01003%,继续刷新2008年以来新高(详见图表3)。综上来看,金管局加息使得香港市场短期拆息急速下降,中长期拆息持续上升。

图表2:短期港元HIBOR走势

数据来源:WIND,国信证券

图表3:长期港元HIBOR走势

数据来源:WIND,国信证券

金管局加息:香港市场影响几何?

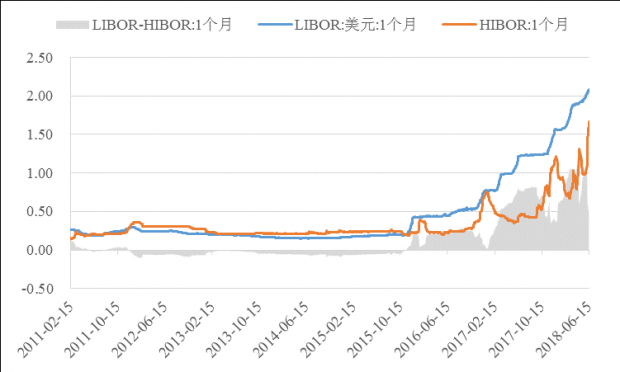

债券市场:套利交易缩减,债市流动性下降。美联储与香港金管局相继加息,明显会影响香港债券市场的资金流动性。一方面,在香港的联系汇率制度下,港元以美元为锚确定价格。从2015年11月开始,尤其是2016年底美联储加息起,美元与港元息差(LIBOR-HIBOR)开始出现并持续扩大,港币进入贬值周期。而因今年4月下旬香港金管局先后13此出手购入513亿港元,港美息差大幅收窄。但是今年以来,港美息差再次走扩。而本此加息使得港美息差(LIBOR-HIBOR)由6月13日的0.49629%降至6月15日的0.41708%(详见图表4),由此导致的套利交易萎缩将会导致国际资金流向香港市场,对香港债市流动性造成不利影响。

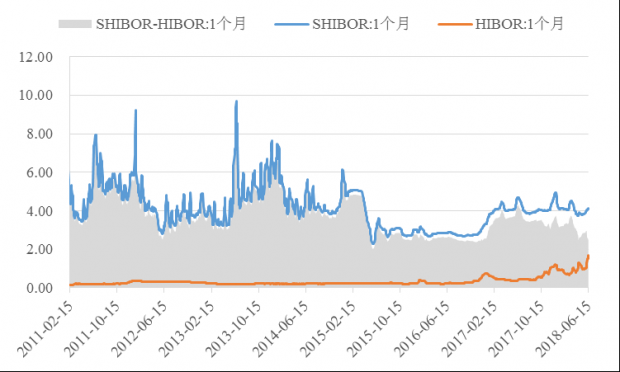

另一方面,港币与人民币息差(SHIBOR-HIBOR)同样会对两市套利交易产生影响。从2017年初开始,港币和人民币的息差就开始呈现扩大的态势,这就造成了在岸市场人民币流向香港离岸市场。而金管局此次加息使得港币和人民币的息差(SHIBOR-HIBOR)由6月13日的2.52404%降至6月15日的2.45814%(详见图表5),由此导致的套利交易萎缩将会导致人民币由香港离线市场回流在岸市场,进而导致香港市场流动性降低,同样对香港债市流动性形成不利影响。

图表4:美元与港元的息差走势

数据来源:WIND,国信证券

图表5:人民币与港元的息差走势

数据来源:WIND,国信证券

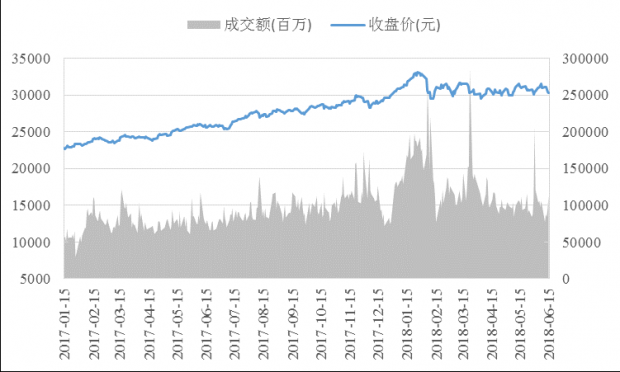

股票市场:短期历经波动,中期影响有限,长期有益繁荣发展。美联储与香港金管局相继加息,明显会影响香港股票市场。恒生指数由6月13日的30725.15降至6月15日的30309.49,下降1.35%;成交量由6月13日的844.29亿元骤然涨至6月15日的1132.35亿元,上涨34.12%(详见图表6)。短期来看:香港金管局加息势必会对港股市场造成短期波动。其一,市场情绪偏向消极。今年上半年以来,海外资金加大对中国的配置是支持香港市场的重要因素,而金管局的加息在短期会导致香港市场资金流动性缩紧,这同样会影响香港股票市场的市场担忧,股市市场情绪偏向消极。其二,金管局的加息将会导致上市公司借贷成本的骤增,明显冲击本地企业的经营与发展,再加之美联储与金管局相继加息所导致的全球资产价格的不确定性,投资者对于香港股市的担忧更为强烈,尤其是对利率较为敏感的板块,比如房地产板块。香港金管局的加息步伐所导致的利率的快速上升,必然极大制约居民按揭贷款能力,对楼市造成较大压力,进而影响房地产板块的市场行情。

图表6:2017年以来的恒生指数走势

数据来源:WIND,国信证券

中期来看,香港金管局的加息亦会对港股市场造成长期影响,但影响相对有限。自香港金融业创立至今,香港汇率制度接连经历银本位制、英镑汇兑本位制、与美元挂钩的管理浮动汇率制、港币自由浮动的浮动汇率制和联系汇率制度。虽然联系汇率制度使得港币丧失了货币政策自主性和经济调节灵活性,但香港资深强大的外汇储备以及我国内地的坚定支持,为香港市场的汇率稳定形成了一道潜在的有力保障。目前,港币也将进入实质性加息阶段。虽然市场利率的上涨是对整个港股市场的利空,但长期来看,影响可控。

长期来看,金管局加息将会使得香港利率环境正常化,有效抑制货币过剩与市场冒险行为,有益于香港市场的长期繁荣发展。

金管局加息:缘何影响减弱?

从1983年10月份开始,香港就一直实行联系汇率制度,即以美元为锚来确定港元价格,并将港元兑美元固定在7.8(1美元兑现7.8港元)。从2005年开始,香港金管局将联系汇率区间设定为[7.75,7.85],并将之作为金管局买入或卖出港元的界限。尽管联系汇率制度在2016年已经经历极为严峻的考验,但仍是维护香港市场贸易与金融的国际地位的最优选择。在今年年初,金管局已紧跟美联储加息步伐,加息25基点至2.00厘。因此,香港金管局此次加息符合市场预期,但对香港市场的影响有所减弱。主要原因如下:

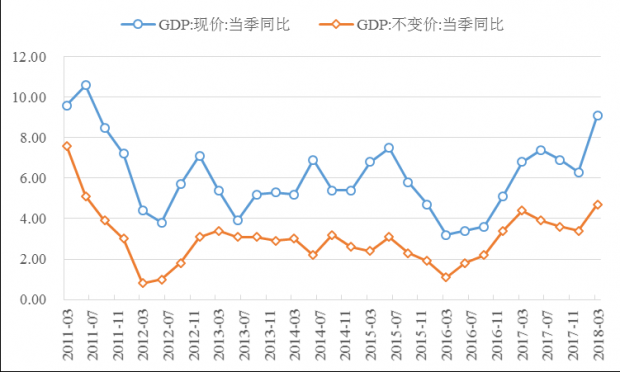

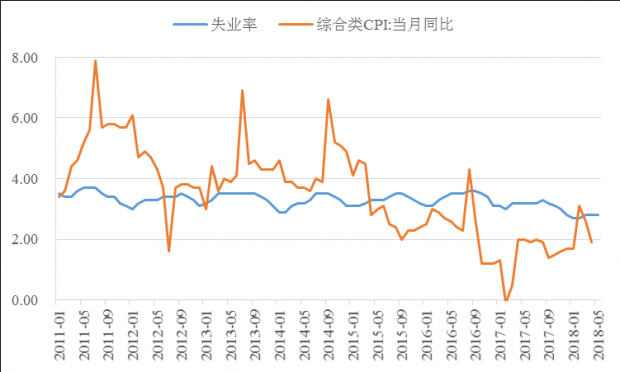

经济基本面:香港经济实力持续向好。从2016年开始,香港GDP增速开始新一轮的上升趋势。在经历过2016年的寒冬之后,香港经济自2017年开始回暖,全年四个季度的名义GDP增速均超过6.30%,在2018年第一季度甚至达到9.10%;实际GDP增速均超过3.40%,在2018年第一季度达到4.7%(详见图表7)。不止如此,香港失业率自2011年第一季度以来基本处于3.29%水平,从去年年底开始失业率一直处于3.00%以下,至今年5月份,失业率仅有2.8%,处于1998年以来的历史低位;综合类CPI自2011年起同比增速基本处于3.51%的水平,从2015年4月份开始综合类CPI同比增速减缓且低于3.51%平均水平,至今年4月份,综合类CPI同比1.9%,通胀水平相对较低,通胀压力温和可控(详见图表8)。另外,鉴于下半年环球经济动力的增强、外需的持续改善、旅游业的复苏、零售业的良好表现、财政政策趋向积极,本地就业市场稳健等因素的存在,香港在下半年的经济发展依然乐观。香港持续向好的经济实力将会在一定程度弱化金管局加息对香港市场的影响。

图表7:香港经济运行情况:GDP走势

数据来源:WIND,国信证券

图表8:香港经济运行情况:失业率与综合类CPI走势

数据来源:WIND,国信证券

市场关联:香港与内地市场关联渐强。随着经济全球化和金融自由化的深入发展,全球主要资本市场之间的关联更为密切。改革开放以来,尤其是沪港通、深港通开启至今,中国内地市场与香港市场之间的经济联系不断加强。这就决定了香港市场的一大特点:香港经济与内地关联,而香港货币与美元挂钩。这就决定了香港股债市场的流动性取决于多个因素,而不仅仅是金管局加息。比如:中国经济基本面表现良好,2001-2016年间的年均增速为15.2%,GDP占全球比重由4%(2001年)涨至15%(2016年)。在内地经济的强大支撑之下,香港经济面临的下行压力有所减少,香港股债市场受金管局加息影响有所弱化。

综上所述,香港金管局此次加息使得香港市场短期拆息急速下降,中长期拆息持续上升;债券市场套利交易缩减,债市流动性下降;股票市场短期历经波动,中期影响有限,长期有益繁荣发展。香港金管局此次加息符合市场预期,但对香港市场的影响有所减弱。这主要是源于香港资深持续向好的经济实力,以及中国内地综合经济实力的强大支撑。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号