五、未来的投资逻辑

(一)券商股将是A股新一轮牛市的领头羊

在大资本市场建设金融战略下,未来券商行业将迎来重大的发展机遇。市场规模扩展推动的保荐业务收入、做市商收入提升;市场走牛推动的市场交易量放大,经纪业务和信用交易收入、自营业务收入提升等等,券商收入势必大幅提高。同时,随着券商业务范围的扩展、券商经营杠杆的加大,将极大地提升券商未来的盈利想象空间。券商将是A股新一轮牛市的领头羊。

2014年以来,关于证券市场的利好消息接踵而至。4月,李克强在博鳌论坛提出“中国将积极创造条件,建立上海与香港股票市场交易互联互通机制”(沪港通);5月;国务院发布了关于进一步促进资本市场健康发展的若干意见(简称新国九条);随后中国证监会发布《关于进一步推进证券经营机构创新发展的意见》,从建设现代投资银行、支持业务产品创新和推进监管转型三个方面明确了推进证券经营机构创新发展的主要任务和具体措施;9月,证监会制定了《关于鼓励证券公司进一步补充资本的通知》,鼓励证券公司多渠道补充资本,并清理取消有关证券公司股权融资的限制性规定;11月,习近平总书记亲自拍板沪港通的开通;李克强总理主持召开国务院会议,对抓紧出台股票发行注册制改革方案等资本市场一系列改革做出明确部署。

接二连三的强刺激,让证券业拨云见日。那么,如果我们如此看好证券业的未来,我们必须知道中国的证券业“已经”、“正在”以及“将要”发生什么?

经历2001-2005年的熊市后,我国券商资产规模在2006年之后得到高速增长,2009年行业总资产首次突破了万亿。在监管部门的推动下,券商业务范围不断拓宽,即便行情不理想,营业收入也保持了一定的增长。截至2013年底,115家证券公司总资产为2.08万亿元,净资产为7538.55亿元,净资本为5204.58亿元。

然而,2013年中国整个证券业总资产也远不敌高盛一家(2013年高盛总资产为9115.07亿美元,约为5.65亿元人民币),只占其37%。2013年收入最高的中信证券只有82亿元,占行业总收入5%;净利润最高的海通也只有34亿,占行业总利润7.2%。

(1)从领先投行的对比来看,差距悬殊。以中美两大投行中信证券和高盛为例,2012年高盛的营收折合成人民币后约2000亿,是中信的20倍,相差巨大。2012年中信证券的总资产为1685亿元,高盛为9385亿美元,是中信的35倍左右。收入悬殊的背后对应着收入结构和资产负债表的差异。通过资产负债表的对比,可以发现中信证券与高盛在负债融资方式、资产分布结构方面迥异。

资产和负债的差异直接体现出资产经营能力的差异,即权益乘数的差别(财务杠杆)。中信证券与高盛的权益乘数相差很大。最近五年来,高盛的财务杠杆稳定在13倍附近,而中信证券则是维持在2倍左右。在2008年之前,高盛的权益乘数甚至达到了惊人的26.2倍。

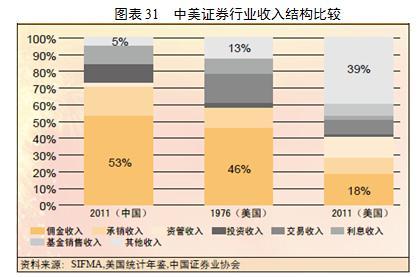

(2)从证券业收入结构来看,2013年,我国券商经纪业务、投行、资管和自营的收入占总收入的比重分别为47.7%、8.1%、4.4%和19.2%,这一收入结构与70年代中后期的美国基本相似。国内券商靠天吃饭的格局还在延续,而这一现状与上世纪70年代美国的证券公司如出一辙。但美国经过不到十年的时间,投行的收入结构就发生了重大变化。1983年,经纪业务占美国投行的收入比重降至28%,投行﹑自营﹑资管业务则分别上升至12%﹑26%﹑24%。2009年美国投行的收入中,经纪业务收入仅占7%。

通过对比中、美两国证券行业的收入结构,我国证券行业的发展阶段大致相当于美国投行业20世纪70年代中期的水平,中国股票市场相当于美国20世纪90年代初的水平,中国证券市场基础较好,进一步发展的空间巨大。

(3)从证券业收入增长与GDP的关系看,1967年到2000年,美国GDP(现价)增长了11倍,证券业净收入增长57倍,实现了超额增长;证券业净收入占GDP的比例,从0.5%左右提高到2.22%。1961年到1989年,日本GDP(现价)增长了19倍,证券业净收入增长38倍,实现了超额增长;证券业净收入占GDP的比例,从0.5%左右提高到1.3%。1995年到2010年,中国GDP(现价)增长了5.55倍,证券业营业收入增长27倍,实现了超额增长;证券业营业收入占GDP的比例,从0.1%左右提高到0.48%。

在经济持续增长与分业监管的制度环境下,证券业净收入占GDP的比重呈现上升的趋势。中国的峰值为1.07%(2007年),美国峰值为2.22%(2000年),日本的峰值为1.38%(1987年)。中国2010年为0.48%,接近于日本与美国上个世纪60、70年代。我们认为,超额增长的原因为经济增长、证券化率提高、分业监管。日本经济1990年以后处于低速(接近于停滞),证券业则呈现负增长。经济活动的流量、财富的存量,更多地表现为证券的形态,导致证券化率提高,是证券业增长的直接原因。分业监管,是证券业增长的制度原因。美国2000年开始混业经营,证券业没有实现超额增长。尽管这可能是统计上原因,但也能说明部分问题。

展望未来十年,由于上述原因将继续存在,我国证券业可以期待如美国、日本那样持续多年的超速增长。

券商股将迎来业绩超预期和投资者风险偏好提升的双重刺激,后续还有监管创新、国企改革、互联网金融等催化剂。随着市场的回暖以及业务创新的发展,证券公司的业绩持续提升,同时触发行业内并购重组、发行定增等层出不穷。除了沪港通,未来随着T+0、个股期权、深港通等利好预期的出台,还将对券商板块带来有力支撑。预计券商行业14年业绩增速超过60%,15年业绩有望实现超过60%以上的超高速增长。

(二)改革与转型是A股新一轮牛市的投资主题

深化改革与经济转型升级是未来经济发展的中心点与关键词,因此,新一轮牛市的投资主题也必须紧扣这个中心。

总的来看,围绕改革与转型这个主题,建议投资者关注:

(1)国企改革。国有企业的混合所有制改革意味着国企改制上市、资产注入、兼并重组、项目投资等诸多方面的内容。预计深化国企改革的顶层设计和总体方案(包括发展混合所有制经济的意见、国有资产管理改革意见以及国有企业功能界定与分类的意见等)在明年出炉,随着国企改革思路的明晰,国企改革的投资将不断升温。建议投资者关注三大投资主题:一是资产注入主题,关注能够获得优质资产注入的集团上市平台的公司;二是并购重组主题,关注市场价值严重低估,隐蔽资产较多,具有资产整合重组概念的公司;三是经营改善主题,关注国有控股比例较高、经营管理水平较低,有吸收民间资本进入、实施股权激励预期的公司。

(2)新兴产业。随着经济发展方式的转变以及产业结构的优化升级,新兴产业将承载起经济的未来,其将受到更多的政策、资金等层面的支持,新兴产业发展前景十分广阔,同时新兴产业也是并购市场的热点所在,因此存在较多的投资机会。建议投资者关注具有完整产业链构成以及潜在消费需求、技术替代转换比较明确的领域,包括新一代的信息技术、新材料、智能制造、汽车电子、新传媒、医疗等行业投资机会。

(3)蓝筹股。在资本市场法治建设与资本市场国际化的背景下,倡导理性投资、长期投资将是未来的主旋律。而最具备长期投资价值的正是那些经营悠久、业绩优良、分红稳定、公司治理规范的蓝筹股。而且从我国股市估值的历史情况、蓝筹股分红能力、蓝筹股企业财务特征等来看,蓝筹股均具备投资价值。在投资策略上,建议投资者重点关注具有持续分红能力,高股息率且估值水平较低的一线蓝筹股(银行、保险、电力等)、新兴蓝筹(信息服务、金融服务、医疗服务等行业蓝筹股)以及非周期性蓝筹股(消费品、医疗、休闲服务、家用电器等盈利增长确定的非周期性蓝筹股)的投资机会。

(4)“一带一路”。“一带一路”是我国工业输出计划的战略载体,通过工业输出消化国内的过剩产能,促进国内经济转型,并以拉动新兴市场国家和欠发达国家的基础设施建设带动全球经济增长。建议投资者关注“一带一路”战略受益行业,包括铁路建设、铁路设备、通信设备、电力设备、工程机械、油气钻采、油气服务以及相关区域旅游业等板块投资机会。

(5)“美丽中国”。2014年11月APEC会议期间,中美签署有关应对气候变化和清洁能源合作的联合声明,达成温室气体减排协议。协议规定,中国将力争实现温室气体排放量从2030年左右开始减少。并且中国承诺将非化石能源占一次能源消费比例从2015年的15%提升到2030年20%左右。为了实现这一目标,未来中国必须重新谋划能源结构和布局,大力开发清洁能源、绿色能源和新兴替代能源。仅以中国碳减排投资为例,中国要实现到2050年二氧化碳排放5.5%的增幅,需要在2010年到2050年共累计增量投资14.2万亿美元,年均投资3.55亿美元。建议投资者关注新能源汽车、风电、光电、核电、水电、环保等相关受益行业投资机会。

六、结论与建议

从A股的运行实践来看,市场启动阶段的股市成交量急剧放大,可视为牛市行情的开启点。天量成交不仅确立牛市已经到来,同时也预示着未来的市场“志存高远”。资金加杠杆还不足以推升本轮行情,更不可能成为新一轮牛市的根本驱动力。

牛市的根本驱动力是改革。牛市的生成是一个改革驱动的过程,政策推动的改革才是牛市到来的关键,改革的力度将决定牛市的高度。沪港通引发市场估值的合理回归,市场投资者结构的优化、投资行为模式的改善,市场国际化的推进、券商竞争能力的提升都有助于引入源头活水,推动股市的上涨。

与市场普遍认为的杠杆性牛市的观点不同,我们认为基于中国经济发展的现实需要是新一轮牛市最为根本的生成机理,中国经济亟需新一轮牛市,经济“新常态”也可缔造新一轮牛市,同时,以大资本市场建设、资本市场法治建设以及人民币国际化为重点的国家资本市场战略布局奠定了新一轮牛市的根基。预计未来牛市时间跨度可持续3-5年,涨幅在180%~400%之间,上证指数可达空间在5600~10000点之间。

从历史对比来看,目前股市运行所处的阶段与1996年6月和2006年5月的情况非常类似,应该均属于股市启动阶段的牛市确认点。看似市场已经上涨了1000点,“高处不胜寒”,但是从更长的周期来看,新一轮牛市刚刚起航,当前点位只是牛市的山脚,未来市场上涨的空间还很大。牛市是投资者财富增值的重要渠道,建议投资者“顺势而为”,逢低积极布局相关板块股票。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号