12月15日晚间,香港交易所基于今年6月份的《有关建议设立创新板的框架咨询文件》在官网发布了咨询总结,并宣布修订主板与创业板的上市规则。本论咨询的核心主要围绕尚未盈利、同股不同权、将香港视作第二上市地的企业赴港上市(详见表1)。其中的“同股不同权”改革是重中之重。本次咨询总结是通过360份回应意见总结所得,而其中的大多回应意见均支持在给予股东适当法律保障前提下,“同股不同权”股权架构的新经济企业在港上市,并预期该种股权架构的最低市场须达到100亿港元。

表1 本次咨询总结对三类企业设置的门槛要求汇总

|

拟拓展的赴港上市企业 |

要求 |

|

尚未盈利生物科技企业 |

最低市值为15亿港元,研究阶段不能处于太前期。 |

|

同股不同权新经济企业 |

最低市值为100亿港元,且须10亿港元收入测试;市值超过400以港元,则不设收入要求。 |

|

第二上市的新经济企业 |

最低市值要求是100亿元。 |

资料来源:根据公开资料整理

香港市场引入“同股不同权”的必要性

早在2013年阿里巴巴欲在香港上市失败而转赴美国之时,“同股不同权”的股权架构就受到市场的热议。不同于香港市场现行的“同股同权”,“同股不同权”的双层股权架构能够避免创业者因向天使投资人、私募基金等进行融资所导致的持有股份被稀释的风险,也即能够保证创业者与管理者对上市企业的控制权。港交所选择在这个时点试水双层股权架构主要是基于香港市场与内地市场双方面考虑的。

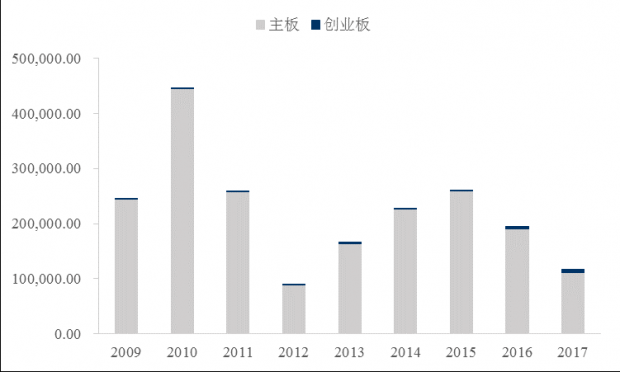

一方面,回顾香港市场从2009年至今的IPO情况,香港市场的IPO集资规模历经2010年的4.45千亿港元的高峰之后,骤降到2012年的0.90千亿港元,随后经历先升后降的趋势。2017年年初至今,虽然香港市场的IPO数据达到历年最高(160起),但IPO集资规模仅为1.16千亿港元,为这几年的第二低水平(详见图1)。IPO高数量与IPO低集资的并存很大程度是由缺乏大规模新股所致的。进一步地,目前来看香港上市内地企业严重缺乏诸如阅文集团、众安在线、美图秀秀等新经济企业,这类企业市值仅为港市总市值的3%,而纳斯达克交易所、纽交所的新经济企业市值占比分别高达60%、47%。为助推旧经济向新经济的转型,促进港市新经济的崛起,吸引新经济企业回归港市,港交所选择在此时引入同股不同权也是顺大势而为。

图1 香港市场历年的IPO集资规模变化趋势(单位:百万港元)

资料来源:WIND资讯数据库、国信证券博士后工作站整理

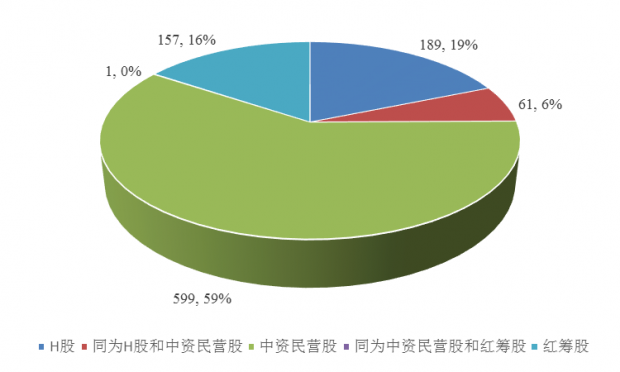

另一方面,受限于严格的IPO制度,很多内地企业远赴海外上市融资,香港与美国是最为重要的境外资本市场,两市中概股占比80%左右。从中概股企业数量层面看,截止11月底,香港上市的中资股高达1007家,包括250家H股、158家红筹股、661家中资民营股 (详见图2)。反观美国中概股仅175家,港股市场是较美国市场更吸引内地企业的境外资本市场,成为内地企业海外上市的首选。从制度层面讲,与香港市场不同,虽然美股投资者并不十分了解中国企业的上市故事,不过美国市场奉行的AB股模式能够保证企业在不影响管理层控制力的同时进行IPO,这也是阿里巴巴最终在美国上市的原因所在。而一旦香港市场允许同股不同权的企业上市,则香港股市能够同时获得类美国的灵活上市机制与类内地的熟悉中企的投资者,赴港上市企业将同时获得企业控制权和较高市盈率。港交所试水这类双层股权架构亦是满足内地企业赴港IPO的需要。

图2 香港中资股企业分布图

资料来源:WIND资讯数据库、国信证券博士后工作站整理

“同股不同权”对香港市场的影响

股与权的实质在于股东对公司现金流享有的权利与对公司经营决策的控制权。当二者表现为不成比例时,即为同股不同权。“同股不同权”的推出对香港市场影响深刻。其一,这类双层股权架构不仅存在于家族企业当中,近年来许多高科技企业也竞相采用了双重股权结构。目前,内地市场的新经济企业发展逐渐加速,而香港市场IPO集资规模却因大型新股发行的缺席而骤缩。小米、斗鱼、滴滴出行、腾讯音乐等代表中国新经济的企业相继传出即将IPO的传闻,本次股权架构的扩展能够避免创业者与管理层的股权稀释风险,有助于扫除这些科技公司,尤其是某些大型科技公司,赴港IPO的障碍。“同股不同权”的推出将会吸引更多的采用双层架构的新经济企业赴港IPO,比如蚂蚁金服、大众点评。

其二,这类双层股权结构且允许各国企业上市的市场主要有美国和加拿大。以美国市场为例,港交所的公开资料显示116家美国第一上市的内地企业中,约有近30%的企业采取同股不同权的架构,但其市值(合计5600亿美元)却占去全部美国第一上市的内地企业总市值的84%,这样的市值规模相当于香港市场同期市值的15%。“同股不同权”的上市改革将会吸引更多的采用双层架构的新经济中概股企业赴港二次上市,比如阿里、京东。

港交所对待“同股不同权”的态度由最初的反对逐渐转变至如今的赞成与支持。因香港市场缺乏类似美国的“集体诉讼”制度,小股东利益在同股不同权之下无法得到合理保障,故而2014年的香港市场对待同股不同权的态度以反对居多。8月30日的金融领导委员会首次会议是香港“同股不同权”的首次讨论。本次咨询总结有关同股不同权架构的引入并不会降低现有规则对中小股东利益的保护力度,反而会在新的上市规则中将中小股东保护作为重点,计划设定更具针对性、全面性、完善性的中小股东利益的保护举措。当然,具体的同股不同权的上市细则与中小股东保护规定有待进一步推出。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号