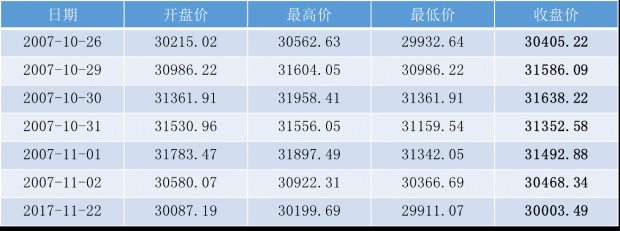

11月22日,恒生指数突破30000点大关,这是自2007年11月以来恒生指数首次突触摸30000点关口。22日当天,恒指以30087.19点高开,盘中最高触摸30199.69点,下午开盘后一度跌至30000点以下,22日下午16时恒指收报30003.49点,比21日增长185.42点,涨幅0.62%,成交额1570.07亿港元。恒生中国企业指数上涨0.71%至11958.63点。22日,H股涨幅居前的是中国国际航空股份有限公司,涨幅7.14%,其次是中国中车股份有限公司,涨幅5.41%。

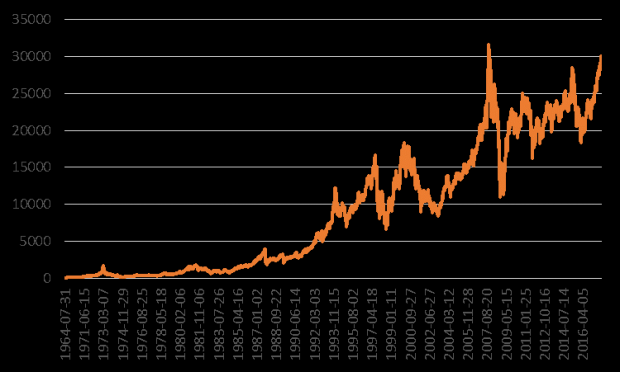

图表1:恒生指数历时走势图

数据来源:Wind资讯,国信证券博士后工作站

过去十年来,香港股市一路高歌猛进。历史上,恒指收盘价曾7次突破30000点。其中有6次集中在2007年10和11月份。恒指本月累计上涨约6%,今年累计上涨约36%,成为全球表现最好的基准股指,不过恒指目前距2007年10月30日最高收盘纪录高31638.22点,仍低5.4%左右。

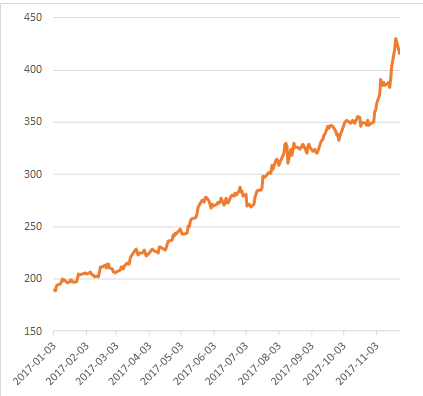

恒指上涨的大部分动力源自以腾讯控股()为代表的科技公司,以及中资金融股和地产股。上周,腾讯控股的市值超过5000亿美元,短时超过了Facebook。年初迄今,腾讯股价已上涨约1.2倍,对恒指涨幅的贡献率接近三分之一。11月中旬腾讯控股公布了超预期的第三季度盈利,经营盈利同比增长57%,至227.5亿元人民币导致其股价应声大涨。周三腾讯股价收涨0.7%。另外,中资银行股亦是全线上涨。其中,民生银行()涨幅超4%,中信银行()重庆农商银行()涨幅超2%,中资四大行工行、建行、中行和交行涨幅超1%。中资地产股表现亦佳。远洋集团()、世茂房地产()涨幅超过4%,融创中国()、万科()、富力地产()等涨幅均超2%。

图表2:恒生指数历次突破30000点一览表

数据来源:Wind资讯,国信证券博士后工作站

图表3:2017年初以来腾讯控股股价走势图

数据来源:Wind资讯,国信证券博士后工作站

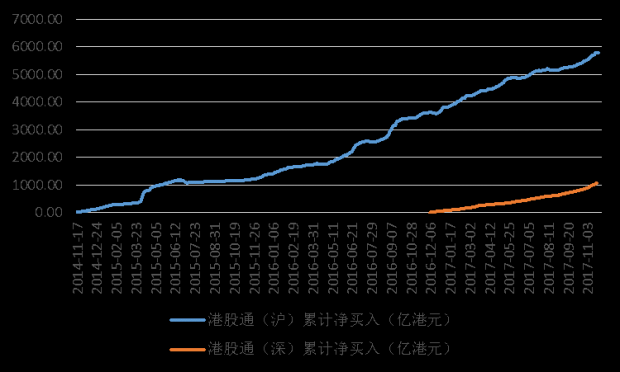

相比A股的慢牛行情,港股气势如虹。港股牛市动力有相当一部分来自于内地的南下资金。数据显示,内资利用沪深港股通渠道,流入港股的资金最近呈现激增态势,为今年恒指大涨推波助澜。自2014年11月17日沪港通开通、2016年12月5日深港通开通以来,南下资金累计净流入6777.52亿元,其中沪市净流入5746.47亿元,深市净流入1031.04亿元,其中沪市资金占比达84.79%。港股通资金占全部港股成交比例不断提升。2014年11月17日沪港通刚刚开通之际,前两月南下资金日均成交额仅4.6亿港元,2017年1-9月,港股通日均成交额为 86.8 亿港元,增长接近20倍。全部港股日均成交金额为 823.5 亿港元,港股通约占全部港股每日成交金额的10.5%。到了9月份,这一比例超过12%,显然,南下资金对香港市场的影响越来越重要。未来一段是时间内,香港资本市场将继续受益于中国内地机构资金“北水南下”,特别是最近一行三会联合发布资管新规指导意见,内地资管行业格局将发生重大变化,可以推动内地理财资金增加权益资产配置,内地金融机构亦有动力提升权益类资产和海外资产配置的比例,高分红低估值的港股蓝筹股非常受内地资金欢迎。另一方面,香港市场60%以上的上市公司为内地企业,定价权一直由外资金融机构主导,诸多优质公司的估值常年低于A股同类企业,已成为全球股市的价值洼地。未来,随着内地资金不断涌入香港,大量长期被低估的优质中资公司或得以价值修复,将会带动恒生指数再次上扬。

图表4:港股通累计净买入(截至2017年11月22日)

数据来源:Wind资讯,国信证券博士后工作站

展望未来恒指走势,利弊同存。不利方面:

一是全球通胀升温,2008年金融危机以来全球各国央行放水步伐已经戛然而止,全球货币趋紧已成气候。主要发达经济体美国、英国、欧央行等已经开始收紧货币政策,尤其是作为“全球央行”的美联储,加息和缩表步伐在加快,极易引发外资离港回流。

二是科技股泡沫若隐若现。今年“人工智能”概念股不断受到追捧,以腾讯控股为代表的科技股受到南下资金的热捧,资金拥堵而入,短期内推高了香港上市科技股股价,提前透支了企业未来盈利能力。

三是部分外资金融机构担心港股市场后劲不足,上升势头难以持久,这一判断基于内地持续的债务泡沫,一旦破裂,将引发债务危机。鉴于内地和香港的紧密联系,如果债务问题处理不慎,将极大拖累港股。

四是地缘政治不稳定因素增加,朝鲜核问题牵涉中、美、日、韩。近期美朝对立情绪进一步增长。如果朝核问题处理不当,将会冲击全球股市。

利好方面:

一是全球主要发达经济体复苏趋势已经确认,国内经济增长企稳,高层承诺将会向高技术含量、高附加值、高资本回报、低污染的经济体制转型。

二是沪深港股通为港股市场带来了源源不断的增量资金。内地资金与港资投资风格不同,港股通股票市值占港股总市值的仅2.2%,但港股通股票的成交量占比为16%,原因在于香港本地资金年换手率仅为49%,而进入港股的外资年换手率高达410%。

三是相对于欧洲或美国的基准指标来看,港股目前仍处于估值低潮期。香港的交易量是报告利润的14倍,斯托克欧洲600指数和标准普尔500指数的交易价格是报告利润的20倍以上。香港恒生国企指数10月底的估值为8.4倍,平均市净率仅为0.95倍,均处于历史底部区域。再从AH股的溢价来看,A股和H股之间仍存在价差。截止10月底,AH溢价指数为128.9,高于历史水平。

四是中央政府或进一步放宽内地资金配置海外产品的限制,刺激南下资金持续增加。H股全流通已经开始试点,如若推行,将大幅提高港股成交量。

五是全球债券收益率缓步增加,比如近期是内地国债收益率暴涨,部分国债产品收益率触及5%。资金会逐步从债市流入股市,港股亦将受益。

六是相比A股“政策市”而言,香港作为全球金融中心,其健全的法律制度、丰富的金融产品、资本自由进出的环境等优势依然在全球领先,这是香港资本市场一直保持繁荣的制度基础。

预计现在及未来一段时间内,上述六方面的因素不会有本质变化,2018年依然看好对港股走势。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号