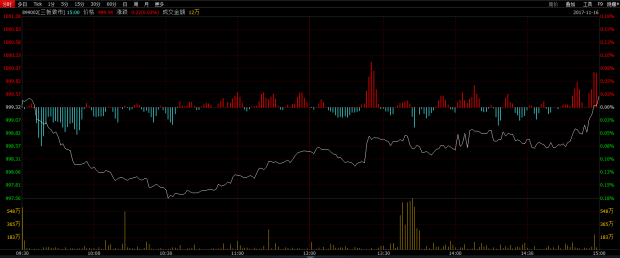

11月13日新三板做市指数跌破基点1000点,盘中最低跌至999.18点(如图1所示),这是全国股转系统正式发布新三板做市指数以来的最低点,引发市场一片震惊。新三板做市指数于2015年3月18日正式发布,以2014年10月31日为基准,基准点是1000点,发布后新三板做市指数开启上升通道,曾在2015年4月7日达到最高点2673.17点,随后做市指数一路下行,两个月时间便跌去了1500点,开启了漫长的阴跌进程,虽然中间有所反复,但一直维持阴跌不止的态势,终于在11月13日跌破1000点这一重要心理关口。

图 111月13日新三板做市指数走势

新三板做市指数首批成分股公司105家,要成为新三板成指的指数样本股,需满足“挂牌以来有成交”以及“流通股本不为零”两个条件,并按过去三个月日均成交金额和总市值数据,按照市值覆盖全部挂牌公司总市值85%来确定样本数量。该指数每季度调整一次,主要用来表征交易活跃的做市股票,当前新三板做市指数成分股包括624家挂牌公司,包括神州优车、联讯证券、贝瑞特等知名公司,公司总市值超过200亿元。

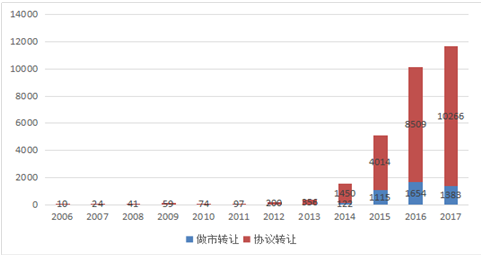

图 2历年新三板挂牌公司数量

作为中国版的“纳斯达克”,新三板在创设之初就被市场给予了厚望,定位主要是为创新型、创业型、成长型中小微企业发展服务,2006年,中关村科技园区非上市股份公司进入代办转让系统进行股份报价转让,2012年,试点新增上海张江高新技术产业开发区、武汉东湖新技术产业开发区和天津滨海高新区非上市股份公司股份转让。2013年12月31日起股转系统面向全国接收企业挂牌申请,新三板挂牌企业在2013年之后数量快速增长(如图2所示),已成为我国多层次资本市场体系的重要组成部分。

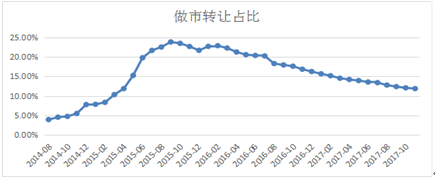

与主板、中小板和创业板不同,目前新三板的交易方式主要是协议转让和做市转让,协议转让是指通过协商、洽谈以协议的方式成交,做市转让是买卖双方通过证券公司报价进行交易。挂牌企业可以根据自身需要选择一种交易方式。相对以协议转让,做市转让更能够提高股票流动性,有利于发挥资产价格发现功能,九鼎投资、中搜网络等挂牌企业转变为做市方式,为企业股票流动性带来了巨大好处。从2014年8月开始,新三板选择做市转让的企业占比逐步上升,于2015年9月达到最高的23.91%,随后做市企业占比不断降低(如图3所示),市场上新三板挂牌公司由做市转让变更为协议转让的情况不断增多。

图 3新三板做市转让公司占比

新三板做市指数下跌的原因

新三板做市指数跌跌不休的原因在于政策推进低于预期,也在于当前IPO提速,优质新三板企业流失,新三板市场陷入流动性枯竭、价值降低的怪圈。

新三板分为基础层和创新层之后,并没有出台配套相应的差异化制度安排,分层之后创新层公司在投资者门槛、转板、交易方式等制度并没有改变,尽管当初新三板分层预期点燃了做市交易的热情,但分层之后却难以抑制指数的下跌。

私募机构参与做市的政策也低于市场预期,2016年底,全国股转公司确定深创投等十家私募机构入选做市业务试点名单,而后续私募机构做市业务开展却一直没有进展,私募机构参与做市有助于提升新三板市场的流动性,解决新三板定价机制。但目前私募做市依然没有实质性的进展,即使私募做市机制开启,由于做市资金有限,短期内也难以发挥更好的效果。

尽管证监会提出新三板可以采用竞价转让的方式,为市场留下了竞价交易的空间,但由于相关制度还未制定完毕,市场上只能通过做市转让和协议转让的方式进行转让,尽管市场上不断传出开放竞价转让的声音,但相关制度迟迟难以出台,投资者信心也在逐步丧失。

新三板投资准入门槛过高,对于个人投资者,要求资产不低于500万,尽管后来自然投资者准入资产指标由“证券类资产”标准修改为“金融资产”标准,但500万元的投资门槛却没有变,过高的投资门槛限制了市场准入资金,大量的投资者被挡在新三板市场门外。

新三板作为独立的资本市场,却难以满足优质公司更大的融资需求,投资者也难以实现在新三板的退出,在当前IPO提速的情况下,有些公司选择摘牌冲击IPO,有些公司选择被兼并收购,也有的挂牌公司选择了主动摘牌,优质企业逐渐流失。

新三板流动性的解决之道

新三板做市指数跌破基点反映了新三板流动性问题的愈发严重,作为中小企业的孵化器,新三板被给予了“中国纳斯达克”的厚望,市场的低迷会倒逼新三板市场的改革,预期未来在制度上会有以下的改进:一是逐步放宽投资者准入门槛,当前投资者门槛过高,限制了新三板市场的资金源头,未来会逐步降低投资者门槛。二是在当前新三板市场已经分为基础层和创新层的基础上,未来会进一步分层,标准更高的精选层会适时推出,并且配套一系列相关制度,例如精选层公司可以交易制度、转板方面具有一定的政策优惠。三是推动公募基金、保险基金等资金入市,新三板公司股票具有高风险高收益的特点,未来有望成为优质的资产,公募基金等配置新三板股票也有利于提升新三板的流动性。四是推动竞价交易制度,以激发投资者的积极性,提供更为便捷的参与新三板市场的渠道,但新三板很难一下子放开像主板、创业板的集合竞价制度,可以阶段性放开竞价制度,例如推出不连续的竞价制度来逐步推进。

打造多层次资本市场,推动新三板健康发展是当前党和国家的基本方针政策,目前新三板面临的问题是一系列内外部因素造成的,解决新三板流动性问题不可能一蹴而就,需要综合考虑全局,并结合当前经济金融形势,相对于纳斯达克几十年的发展历程,中国新三板依然还处于不成熟的阶段,未来不断深化改革,新三板市场会逐步走向正轨,得到良性发展。

总结

当前新三板面临着严重的流动枯竭问题,投资者难以顺利实现退出,许多优质的新三板公司纷纷选择转板或被兼并收购,造成优质新三板的企业的流失,另外做市商积极性降低,也纷纷退出新三板做市。当前新三板公司估值偏低,正处于价值洼地,当然这也是一个难得的投资机遇,未来新三板流动性问题随着政策的出台也会逐步缓解,扎根新三板,挖掘投资价值,未来会获得良好的投资回报。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号