——国信证券2017中期策略会

2017年7月6日国信证券在深圳举行了2017年中期策略会。回顾2017年上半年,少数股票走出了不断上涨而绝大部分股票下跌的行情。自2016年12月,国信证券在年度策略会、春季策略会上,分别提出了2017年的投资策略是布局各行业的龙头优势企业,当前正是价值投资的春天,价值投资引领当前的行情。国信证券研究得出的结论是,中国经济通过近40年的发展,各行各业的产业开始走向集中,优势企业已经胜出。

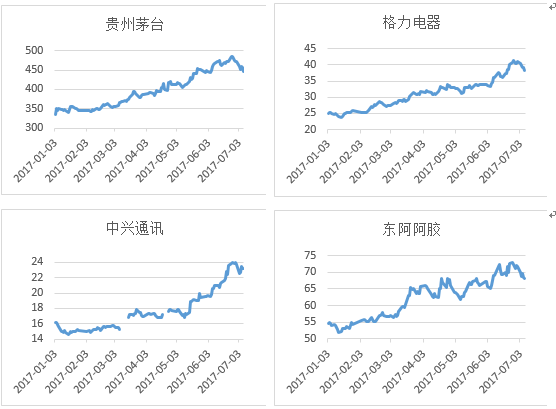

图12017年上半年“漂亮50”代表股走势

展望2017年下半年,国信证券认为价值投资的好戏才刚刚开始,“漂亮50”之后将有更多中国优势企业获得资本市场的认可。国信证券研究所所长杨均明表示:“‘价值创造、效率优先’是贯穿证券市场永恒不变的原则。”企业的价值最终是由归属企业的长期净现金流决定的,而衡量一个企业经营效率的最终指标是净资产收益率,投资必须聚焦这些最朴素的要素,再加上更加宽广的视野。

高屋建瓴 宏观与策略

策略会分为宏观、策略、固收以及行业策略。从宏观层面来看,供给侧改革从行政化逐渐市场化,去产能汇聚行业“龙头”。供给侧改革从上中游行业入手,采用行政化方式去产能,下游行业在成本走高和需求不足的双重压力下,市场最终会以市场化的方式出清产能。对于未来的预期,未来经济增长依然处于不稳定状态,下行压力依然存在;下游行业未进行产能出清前,居民端通货膨胀压力很小;供给侧改革导致上中下游行业产业集中度提高,汇聚中国龙头企业。

从策略来看,下半年布局秋季行情、回顾价值本源。下半年整体经济相对平稳、利率有望出现下行,股票市场秋季行情值得期待。价值投资的好戏才刚刚开始,“漂亮50”之后将有更多中国优势企业获得资本市场的认可。在“行业增速整体趋缓、优势企业强者愈强”大逻辑下,市场追逐低估值、高盈利优势企业的风格不会改变,未来发现并拥抱中国优势企业,分享公司价值提升带了的持续收益。

从固收走势来看,债牛归来。经济增长重回下行通道,金融去杠杆取得一定成效,货币政策由“偏紧”回归至“不紧不松”,并可能转变为“偏松”,10年国债破3%,10年国开破3.8%。

寻找第二阶段的“漂亮50”

国信证券策略研究团队认为,2017年市场涨跌背后的核心特征是“高盈利”和“低PE”,家用电器、食品饮料、银行这三个行业,正是当前A股盈利能力最强的三个行业(ROE最高)。

2017年以来估值水平与涨跌幅高度负相关。 PE最低的组合收益率最高,PE第二低的组合收益率其次,然后组合随着PE的递增而收益率递减。

国信证券进一步表示,到2016年底时,A股市场盈利能力最强的上市公司反而估值最低,出现了基本面越好估值越低的情况,优质公司的投资价值日益突出。2017年以来这批估值最低、盈利能力最强的公司动态看基本面出现了明显改善,而同时原先盈利能力一般、估值很高的成长性公司基本面出现了停滞甚至恶化。今年的行情第一阶段,行业优势地位确定、低估值、基本面显著改善的“漂亮50”率先启动。

而目前各个行业已开始普遍认同“龙头”的投资价值时,意味着投资的逻辑也慢慢从公司的短期基本面转向中期的行业竞争格局重构的逻辑。市场行情的第二个阶段,将从“漂亮50”扩散到各个行业优势企业。

聚焦行业 拥抱优势企业

会议覆盖的行业包括互联网/港股、新三板、通信、社会服务业等。以下回顾国信证券研究所重点行业的策略。

互联网/港股:中国互联网新五大的未来,阿里、腾讯、网易、京东、微博成为新五大。美国股市的公司回购开始拐头,将使得互联网从全面普涨到抱团集中于这五家公司,在震荡中前行。下半年业绩增长确定性强,2018Q1后有高基数压力。

新三板:时光不语,静待花开。Pre-IPO套利空间收窄的事实,以及17年5月出台的减持新规等已经非常明确提示我们必须回归投资本源,即寻找优质成长企业并设定预期合理的投资周期,流动性从来不应该是我们选择三板投资标的的主要因素,最好的投资无需担心退出渠道。对于新三板,一方面,在确定性行业投资机会下寻找投资标的;建议积极关注消费升级、工业自动化、人工智能、信息安全、物联网、新能源企业产业链、新材料等,另一方面,自下而上选择投资标的更为重要;我们将更注重选择战略布局清晰、业绩表现趋于明朗、具备较好定价能力的公司。

通信:抓住通信行业格局变化及龙头公司。在公网领域中兴逐步崛起与华为成为双寡头。在专网领域:全球也将逐步形成双寡头。部分细分行业如光器件、物联网中也基于行业环境变化催生新的细分龙头公司。看好中兴通讯、鹏博士、专网龙头股、中际装备、特发信息、宜通世纪、新天科技、高新兴。

其他行业重点聚焦行业龙头。社会服务业(酒店、餐饮和休闲):把握消费升级+国企改革双机遇下优质龙头。传媒:聚焦受益行业成长及竞争格局提升的细分龙头。房地产:进一步解放思想,做多地产龙头股。医药生物:真价值,真成长。公用事业:燃气于博弈中成长,电力期待预期改善。环保:看好板块,坚守龙头。计算机:聚焦龙头,云端智能。非银行金融:格局逐渐清晰,优势企业值得溢价。军工:板块风格切换,需求牵引确立优势企业价值拐点。建筑建材:建筑:选择景气度较好的子行业龙头;建材:稳中求进,顺势而为。电子:拥抱产业升级,把握龙头机遇。另外还有钢铁、煤炭和基础化工等行业。

总的来看,上中游行政化去产能逐渐传递到下游市场,同时,由于成本增高以及需求回暖乏力,下游市场承压。在此背景下,行业整合加剧,行业龙头优势显现。下半年整体经济相对平稳、利率有望出现下行,股票市场将继续延续漂亮50行情,并且行情将逐渐从主要低估值高价值股票向各行业龙头延伸,秋季行情值得期待。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号