“深港通”开通在即,其对A股市场的预期作用远远大于资金面的影响。

日前“深港通” 启动实施。就内地与香港的二级股票市场而言,两年前沪港通的开启标志着两地互联互通战略迈出第一步,如今深港通的落地不仅可以视为沪港通的升级版,同时也宣告着这种全新的资本市场双向跨境资金流通模式在实践层面上的成功。至此,两地的二级市场“股票通”战略布局已基本完成。

总体来看,深港通的具体方案设计存在超预期的成分,作为两地市场互联互通机制的升级版,深港通投资额度和标的范围的扩展说明A股国际化、市场化的大趋势没有改变,而随着海外投资者权重的逐步提升,将引导A股市场逐步向成熟市场迈进。

新规下深港通的变化

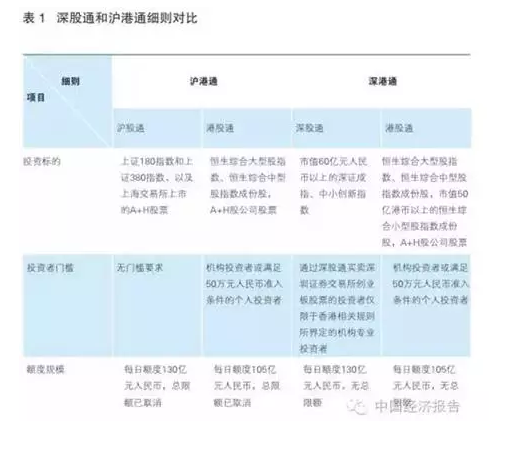

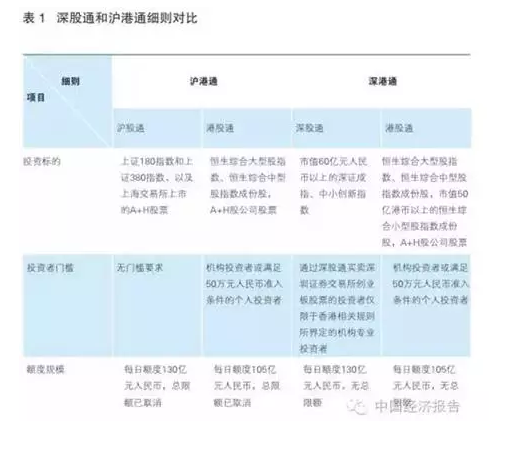

1.取消总额度限制,保留每日额度限制。总额度限制取消是一个重大进步(沪港通的总额度亦已即时取消)。虽然目前总额度还有剩余,但对于机构投资者(尤其是海外机构投资者)来说,总额度限制始终是制约他们投资内地股票市场的一大顾虑。从长期来看,取消总额度限制可以鼓励更多海外机构投资者参与深港通和沪港通。

深港通下的港股通每日额度为105亿元人民币,与沪港通下港股通的每日额度相同。由于内地投资者既可以使用沪港通投资香港股票,也可以通过深港通投资香港股票,深港通的推出实际意味着将现有的港股通每日额度扩容一倍。深港通保留每日额度限制,主要是出于审慎风险管理的考虑。虽然从沪港通目前的运行情况来看,很少有每日额度用罄的情况,设置此限制似乎有些过虑,但在设计这个机制的时候必须从全域考虑,每日额度限制有点像减速器,其作用主要是在资金流动过于猛烈的时候给市场一个缓冲,稳定一下节奏。

2.增加创业板标的,覆盖更广泛。深港通《联合公告》规定股票范围为市值60亿元人民币及以上的深证成份指数和深证中小创新指数的成份股,以及深圳证券交易所上市的A+H股公司股票。深港通下的港股通的股票范围是恒生综合大型股指数的成份股、恒生综合中型股指数的成份股、市值50亿元港币及以上的恒生综合小型股指数的成份股,以及香港联合交易所上市的A+H股公司股票。深港通下的深股通涵盖了大约880只深圳市场的股票,其中包括约200只来自深圳创业板的高科技、高成长股票,与沪股通投资标的形成良好互补。深港通下的港股通涵盖约417只港股,比沪港通下的港股通新增了近100只小盘股(包括恒生小盘股指数成份股及深市A股对应的H股)。投资标的扩容,可以满足不同类型投资者的投资需求。

3.未来还将引入交易所买卖基金。除了现有股票,深港通未来还将纳入交易所买卖基金(ETF),为投资者提供更多选择。

需要指出的是,深港通与沪港通采用同样的模式,这一模式最大的特色是以最小的制度成本,换取了最大的市场成效。通过这一模式,两地投资者都可以尽量沿用自身市场的交易习惯投资对方市场,可以最大限度地自由进出对方市场,但跨境资金流动又十分可控,不会引发资金大进大出,最大幅度地实现了中国资本市场双向开放,为两地市场创造了共赢机会。

深港通落地的市场影响

1.短期影响:带来增量资金但十分有限。根据沪港通经验,沪股通总额度3000亿元,占A股流通市值的比例约1%;而从实际使用比例来看,2014年11月17日沪港通开通后,投资额在连续增长半年后进入平稳期,累计已用额度长期落入1000-1500亿区间。2015年牛市期间北向资金稍有增加,使用额度最高为1720亿元,也仅占总额度的57%。从日均使用额度看,沪股通日均使用额度为5.8亿元,占比不及总量的0.5%。整体看来,香港市场对沪股的投资尚不存在额度不足的情况。

另外,深港通开放市值60亿元人民币及以上的深证成份指数和深证中小创新指数的成份股,以及深圳证券交易所上市的A+H股公司股票。虽然深市有优质投资标的,但由于香港投资者偏好大市值股,也导致港市中小型股流动性相对较差。从港资在沪市的投资偏好分析来看,以机构投资者为主的香港投资者更青睐的是沪股通中估值合理、市值大、风险小、业绩和成长性确定的龙头或蓝筹股,这与估值整体较高的深股有一定出入。

因此,从短期来看,深港通的开通虽然会受到市场关注,其有利影响可能会为投资者提供更多的投资和博弈机会,但是,由于南北向资金流动规模较小,短期的资金流动难以对深市或是深港通覆盖标的造成大的影响,市场人士更重要的还是要关注市场本身的走势以及市场当期的整体风险-收益比。

2.中长期影响:助力人民币国际化,倒逼A股市场改革。促进人民币国际化进程持续推进。在针对机构投资者的香港离岸人民币业务开展10周年后,沪港通允许个人投资者购买港股,在一定程度上实现了港币与人民币的资金可兑换和互通,突破了自然人可兑换外币的限制。

倒逼A股市场改革,吸引海外资金流入。中国证券交易所从1990年才开始正式运营,整个市场体系存在诸多不完善性,诸如市场制度、交易机制、退市机制、监管体系等尚未与国际完全接轨。深港通的实施将促使两地市场相互竞争和学习,最终倒逼内地市场建设。

市场风格回归价值投资,公司治理机制国际化。随着内地金融市场逐渐国际化以及海外资金的不断流入,企业估值体系不断修复,市场投资风格或将逐渐回归价值投资,企业的盈利能力、现金流的持续性以及分红制度等将日益重要。相应地,企业治理结构的优劣成为吸引外资的重要条件,倒逼公司治理机制改革。

新规下的深港通投资机会

1.沪港通下的北上资金投资路径。作为两个市场施行互联互通机制的先导,沪港通所带来的影响和投资机会是研究深港通的天然线索。从整体来看,北向资金重仓股票具有明显的共同特征,即市值大、估值合理或偏低、业绩稳定增长、行业龙头。而且,北向资金大部分重仓股票交易活跃,长期且多次进入沪股通前十大活跃个股之列。

在港资重仓(累计买入净值超过10亿元人民币)的17个标的中,用2014-2015年年报以及2016年半年报数据中QFII重仓股与之对比,17只股几乎全部在合格境外投资机构的投资范围中,而从重仓股行业分布来看,QFII也集中于食品饮料、银行、家用电器以及医药生物行业。QFII和沪股通投资者偏好的高度一致,为我们寻觅港资可能选择的深市股票提供了依据。

但沪股通港资流入的体量有限,既不能改变全局风格,亦无法直接带来结构性投资机会,香港资金的流入难以成为个股涨跌幅的决定性因素。因此可以预测深港通开启后,仅从资金面的角度来说,新增香港资金也难以大幅改变深市和个别标的股价走势。

2.上交所和深交所上市公司股票的差异。由于上海、深圳交易所上市公司股票在风格上存在天然的差异,因此沪港通和深港通在影响以及作用机理上会有些许不同。

首先,深圳交易所股票数量占据了整个A股上市公司的60%,包括深证主板、中小板以及创业板,与上证股票相比,深交所股票平均市值更小,交易及活跃度更高。其次,从两市公司市盈率和市净率的走势可以看出,自2009年之后深证股票估值水平大幅超越上证,当前深证股票平均市盈率大概是上证的两倍。再者,2015年以来上证380的换手率普遍低于深证成指和中小创新指数,尤其是中小创新指数在活跃度上要显著领先。最后,通过对比沪股通和深股通标的股票的差异,能明显看到深股通标的中小盘股比例明显提升,以深港通方案获批当天收盘价格计算,满足深股通北向标的股中一半以上的股票市值都集中在60亿元-200亿元。

由此可以推断,在未来扩容后,深港通与沪港通的交易特征可能会出现显著分化,二者将形成优势互补的格局。但就目前而言,深港通的总体方案设计仍然遵循了沪港通的基本原则,来自两市公司风格及板块差异的影响在短期可能不会得到充分体现。

3.深港通开通后的投资机会分析。从可得数据分析深港通启动带来的增量资金对市场以及个股的影响有限,但深港通开通在即,其对A股市场的预期作用远远大于资金面的影响,内地投资者或因预期推升有逻辑支撑的受益标的股价,届时深港通事件本身将提供结构性投资机会。

(1)深港通的投资逻辑。深港通渐行渐近,投资者可以按照以下四条投资逻辑来进行布局:

券商板块。深港通的升温,成为券商板块的直接催化剂。一方面,深港通带来的增量资金能提升市场活跃度,券商直接受益于交易佣金收入的增加;另一方面,深港通的启动代表股票市场进一步市场化,利于券商业务和品种的完善,坐享市场化改革红利。

港股稀缺标的。推荐关注相对于港股在深市中具有稀缺性的板块,主要包括军工、白酒、医药。香港稀缺的沪股通标的对香港投资者有一定吸引力,深港通启动后或有港资青睐稀缺标的。

“沪股通重仓行业+深市QFII重仓股”组合。虽然北向资金的流入不是抬升股价的直接原因,但可以从沪股通和QFII反窥境外机构的投资风格,相信内地投资者的预期将推升逻辑上受益标的股的股价。因此,投资者可以筛选沪股通港资重仓行业中,深证1000成份指数中市值大、低估值的优质标的。

(2)投资者要避免三大投资误区。深港通开通后,有三大误区需要投资者格外注意。

误区一:买入高股息率的沪市A股。市场上有观点认为,香港市场利率水平较低,高股息率的股票对香港投资者来说具有吸引力,而高股息率的沪股通标的股票会因沪港通的推出而体现出相对优势。而实际市场表现表明,股息率在1%-3%的股票表现最好,股息率在5%以上的股票走势反而最差。

误区二:只要是稀缺标的就买入。虽然白酒、医药等稀缺行业的股票走势优异,但并非所有稀缺行业的股票都会受到港资青睐。譬如军工股表现很好,但是港资却配置得很少,没有一只军工股的沪股通净买入额超过5亿元,有色及农业板块买入更少。

误区三:深市的中小盘股会迎来机会。深市的个股普遍市值比沪市个股小,沪股通由于标的限制,阻碍了港资投资中小盘股,而深股通则提供了这个机会。但实际上沪股通标的中一样有很多小市值股票,上证380指数成份股中低于100亿元市值的个股高达138只,但是这些股票很少能成为沪股通十大成交活跃股里的常客。

(3)关注部分优质中小市值港股。目前港股共有1900多只股票,除了280多只中大市值股票外,大部分中小市值股很少有人问津,长期以来小股票的估值不大合理。目前,港股市场的中小市值板块整体估值在5-6倍左右,在全球主流市场中是最低的,很多小股票市盈率才1-2倍,市净率才0.1-0.5倍,股息率可以轻易到10%,个别的甚至在20%以上,而且这些股票很多都是内地优秀企业。

另外,由于内地市场相对封闭,A股中小市值股票却长期享受高估值,可以说整体估值在全球市场是最高的,平均市盈率高达40-50倍。很显然,深港通正式开通后,两市场估值的“一高一低”必将给市场带来巨大震荡,这对港股市场的中小市值板块,尤其是质地优秀、具高成长性的个股无疑是重大机遇。

当然,由于两地市场处于完全不同的“生态环境”,首先市场制度和交易机制不同,尤其是市场监管、风险偏好、投资者构成等方面存在巨大差异。内地投资者在通过深港通参与港股,抢抓小市值股票历史机遇的同时,也必须充分了解并深刻认识港股市场的风险,譬如规避港股的老千股、仙股以及个股的拆股和缩股风险等。

结论

沪港通和深港通是一座开放的大桥,而不是一场音乐会,它的价值可能需要两三年或者更长的时间来检验。作为一项创新的互联互通模式,沪港通和深港通着眼于长远和未来,其升级和完善将是循序渐进和持续的。短期市场的波动主要取决于投资者的情绪变化,预测相对困难。但是长远来看,互联互通机制一定会给两地市场都带来十分深远的影响。

总体来看,深港通的具体方案设计存在超预期的成分。作为两地市场互联互通机制的升级版,深港通投资额度和标的范围的扩展说明A股国际化、市场化的大趋势没有改变。海外投资者权重的逐步提升也将引导A股向成熟市场演进,后续交易品种的丰富以及“沪伦通”、纳入MSCI等等也将是顺理成章的事情。(完)

京公网安备 11010502034662号

京公网安备 11010502034662号