救市与A股流动性

从2015年6月15日开始,A股出现历史罕见的非理性下挫,短短3周沪指下跌了28.64%,深成指、创业板指跌幅超30%,千股跌停现象频现,沪深两市蒸发了近21万亿元市值。这种急涨急跌充分显示出杠杆交易对市场流动性扩张和收缩的放大效应。在市场上涨时期,担保品市值的上升能够使融资者获得更多的流动性,但是在市场下跌期间,杠杆机制同样会加快这些流动性的收缩速度。从交易数据看,7月份沪深两市的日成交额已由1.8万亿迅速降至8000多亿,6月29日两市近1500只股票跌停。流动性的丧失不但会加剧市场恐慌情绪,同时导致公募和私募基金面临严峻的赎回甚至清盘压力。由于创业板和中小盘股无法及时平仓,基金公司只能被迫抛售流动性较好的大盘蓝筹股,并最终加剧股市指数的整体下挫。

另一方面,不少民间配资的资金来源是银行的理财产品,如伞形信托,同时与银行的两融收益权转让是券商两融业务的重要资金来源,杠杆资金中估计有超过2万亿来自银行渠道。如果伞形信托和两融业务发生大规模爆仓和踩踏事件,则可能引发流动性风险。因此,政府救市维持流动性,避免恐慌的踩踏事件发生,为市场争取时间平息恐慌情绪,从而使供求逐步回到均衡区间,是完全必要的。

在市场非理性下跌引发股市流动性危机后,央行、证监会相继出台救市政策。7月5日晚,证监会发布消息称,央行将协助通过多种形式给予证金公司流动性支持。这一政策被称为“中国版平准基金”。随后,证金公司获得超万亿元的资金支持。然而2015年8月18日,由于之前弥漫在A股市场关于证金公司策划退出救市的传言和证监会不再干预市场的声明,继615股灾后A股市场引来新一轮暴跌,并于8月26日沪指创下新低2850点。市场对未来平准基金的退出反应如此过激是始料未及的,因此如何制定平准基金在未来退出显得尤为关键。历史上国外证券市场出现股灾时,也有很多采用平准基金或其他救助计划,均取得了不错的效果,但在选择退出时不尽相同。因此本部分先总结海外救市经验教训,并在此基础上分析对流动性提供最大机构证金公司的救市过程,探讨其救市行为是否拯救了流动性。

(一)证金救市脉络分析

在证金公司第一波参与护盘的40(7月6日-8月14日)天时间里,上证指数从3686.91点升至3965.33点,涨幅为7.55%。第一波救市大致可以分为三个阶段。

第1阶段 7月6日~7月8日。该阶段策略为买进超级权重股,树立救市信心。在这一阶段,证金公司最迫切的工作便是挽救市场流动性,阻止指数继续大幅回落,因此此时买进超级权重股,诸如“两桶油”、银行股、保险股、地产股等。据统计,证金公司这轮大举买入的30只个股均为沪市主板股票,买入金额达58.48亿元。其中,中国石油净买入额高达27.8亿元,中国铁建、农业银行、中国人寿、中国铝业、中煤能源等股票均是此阶段被证金公司大举买进。到了7月9日,市场出现逆转,当日沪指大涨5.76%,证金公司护盘初见成效,A股迎来一波小反弹。

第2阶段 7月9日~7月末。该阶段策略:抄底人气较旺的二线蓝筹股。救市成效:人气提升,沪指重上4100点。由于在第一阶段只拉大盘权重股,证金公司护盘手法被市场质疑。不过,在市场逐步趋于稳定之后,随着买入数量增多,部分人气较旺的二线蓝筹股成为证金公司选择的目标。相较于市场热衷的新兴产业,证金公司此阶段涉猎的公司更多的是身处传统行业,从食品饮料到化工钢铁无不涉及,房地产成为占比最高行业。如华远地产8月13日晚公告称,截至7月31日的股东名册显示,证金公司直接持有公司5786万股,占公司总股本的3.18%,为公司第五大股东。同时,10只基金名下冠以“中证金融”名称的资产管理计划合计持有公司9222万股,占公司总股本的5.07%。作为建筑施工行业中的综合建设集团,中国中铁于7月16日完成超百亿元定向增发,其披露的定增报告书显示,截至7月14日,证金公司持有其7.7亿股,位居公司前十大股东的第二位。中国铁建于7月20日披露的定增报告书显示,证金公司持有其5.4亿股,位居公司前十大股东的第三位。而大消费也是证金公司抄底的另一个聚焦点,医药、食品饮料成其最爱。根据目前已公告内容,医药生物的人福医药、中新药业,食品饮料的伊利股份,家用电器的TCL集团,纺织服装的富安娜等,在此段均被证金公司持续买进。因二线蓝筹股被激活,市场人气得到显著提升,沪指在7月下旬一度飙涨至4184.45点。

第3阶段8月3日~8月14日。策略:全面出击,涉及中小创股。成效:市场逐渐从底部走了出来。从8月份开始,证金公司再次改变策略,全面出击制造热点。除了大小蓝筹股之外,东华软件、齐星铁塔等中小板股,以及广生堂、麦捷科技和三聚环保等创业板股,也成为证金公司的目标。就连海南橡胶、三爱富等出现亏损的公司也出现在证金公司的“救援”名单当中。从策略上看,证金公司护盘初期买入的是指标股、蓝筹股,而后期明显加大了对中小创个股的配置。从行业分布来看,证金公司“扫货”十分全面,涉及行业包括农林牧渔、有色金属、医药生物、汽车、家用电器等25个行业。此前市场普遍认为,证金公司将优先出手搭救低市盈率的蓝筹股,但实际情况是,高市盈率公司逐渐出现在证金公司“救援”范围内。据统计,获证金公司买入的市盈率最高的3家公司分别为海南橡胶、华丽家族和三爱富,市盈率均在1000倍以上。

通过查找公告和在互动平台披露可以确认证金持股上市公司名单(见附表),对于证金入股的150多只股票,这些股票的PE值并不低,9月7日的收盘价比6-9月间最低价平均涨幅为15.8%。涨幅超过80%的有三只:中国远洋81%,梅雁吉祥90%,齐星铁塔146%。但从各家公司披露的证金持股时间算起,到8月27日收盘,仅有22家公司股价实现上涨,其余全部下跌,下跌股票数占总数80%以上。

8月18日之后,市场展开第二轮下跌并跌破3000点。8月底,证金救市又回到大盘蓝筹上,尤其是银行股,9月2日甚至出现工商银行涨停的局面。8月底券商所筹集救市资金也明确表示将要购买蓝筹股。因此救市策略又出现了大的变化。

(二)救市提供的流动性测算

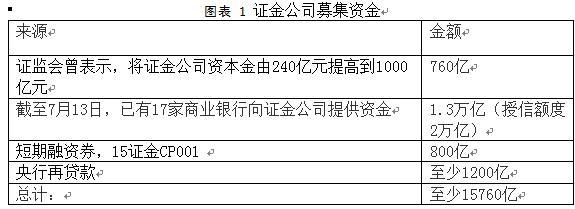

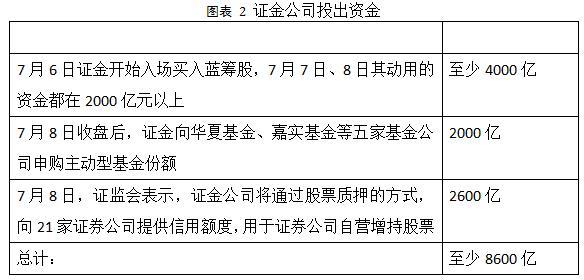

1. 证金公司救市资金募集及投入

目前证金公司直接用于购买股票维稳的资金已经使用1.5万亿元,加上申购公募基金的2000亿元和为券商提供流动性支持的2600亿元,救市投入资金总量接近2万亿元。8月底多位银行人士指出,证金公司已向银行再次申请同业拆借,规模可能共计1.4万亿,期限在一年左右。这是继7月份之后证金公司第二次大规模筹集救市资金。

证金公司在本轮救市中充当绝对主力,其对市场流动性投入占比最大。据《财经》报道,中国证券金融股份有限公司获商业银行授信规模约2万亿元,截至7月13日,已有17家商业银行总计借予证金公司近1.3万亿元,其中招商银行提供最多,达到1860亿元;农业银行、中国银行、工商银行、交通银行、民生银行、浦发银行和建设银行提供资金规模超1000亿元;邮储银行及其他股份制商业银行均提供了不少资金,证金公司到位资金总额近1.3万亿元。

第二,证金公司发行了800亿元的短融券,该批短融券缩写为15证金CP001,并没有发行公告和文件材料,直接发行,背书增信单位为中央人民银行,最低申购单位的10亿元起,发行利率为4.5%,存续期为三个月。

第三,证监会曾表示,将证金公司资本金由240亿元提高到1000亿元,且央行将协助提供流动性。

第四,央行在8日之前已经再贷款给证金公司不少于1200亿的资金。

将上述各路资金汇总,证金公司募集了至少1.58万亿的资金。

2. 券商救市的资金投入

7月初为应对股灾,21家券商联合声明开展救市行动, 4500点以下自营不减持,出资6月底净资产的15%上缴证金公司1280亿元购买ETF蓝筹。 8月底,50 家净资产排名靠前的券商新增救市资金1008亿元,维护市场稳定。前50家公司净资产占到行业总体的88%,7月底证券行业净资产1.3万亿元,88%则是1.14万亿元。50家券商净资产的20%则为2288亿元,减去7月初已经入市的1280亿,此次为证金公司新增资金1008 亿元。不在之前21家中的西部、国海、太平洋、山西、国元均公告以月底净资产20%出资,21家则上缴差额。

(三)救市期间A股市值和账户变动情况分析

1. 6到9月份A股市值情况

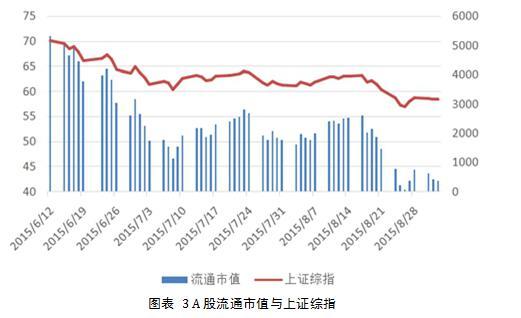

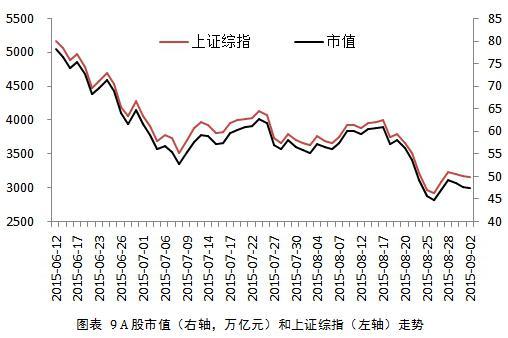

下图是A股流通市值的变化情况,6月12日,上证综指达到最高点5178点,对应流通市值也达到最大值71万亿,随后A股流通市值伴随着股灾逐渐下跌,于8月26日到达最低点40万亿,当日上证综指下探阶段最低点2850.7点。尽管这期间证金公司等机构大力救市,投入资金超过2万亿,但是流通市值减少31万亿(44%)。

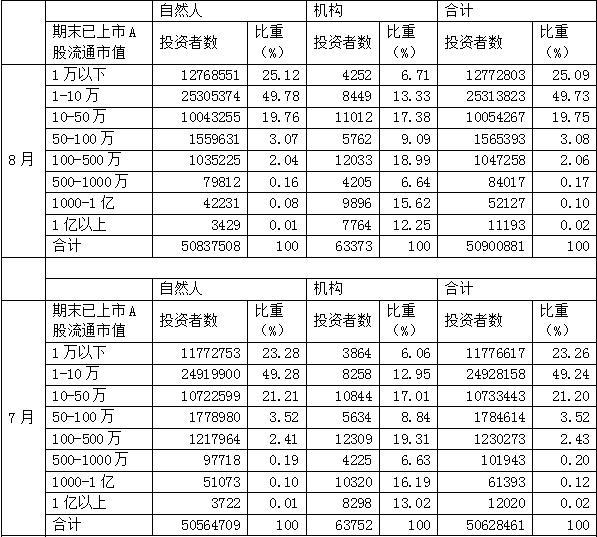

2. A股账户变动情况分析

根据中登公司对持股情况的统计,股灾发生的三个月(6月、7月和8月),个人投资者中,除了1万以下市值和1-10万市值的账户数量有所增长(二者占比之和从5月份的66%上升到8月份的75%),其他市值的账户数量都大幅下降,可见,中产阶级在此轮股灾中损失惨重。

图表 4按照市值分类投资者数量统计

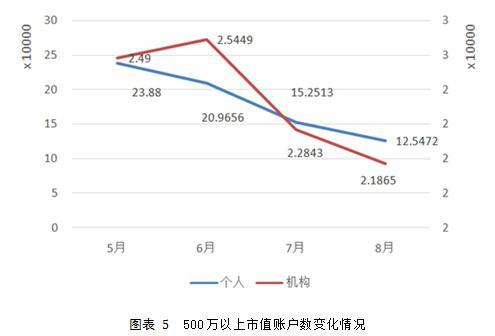

中登公司8月份月报显示,8月末持股市值500万元以上的个人账户数为12.55万个,比7月末的15.25万个减少了2.7万个。之前的7月份,500万以上账户已经减少了5.72万个,6—8月共减少了11.33万个。与此同时,8月末持股1亿元以上的机构账户从8298个减少至7764个,减少了534个;而5月份的时候,该数字为10214个,三个月内亿元机构账户减少了2450个。

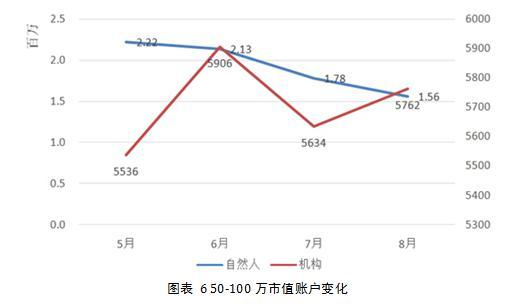

8月末持股市值50-100万元以上的个人账户数为156万个,比7月末的178万个减少了22万个。之前的7月份,500万以上账户已经减少了35万个,6—8月共减少了66万个。

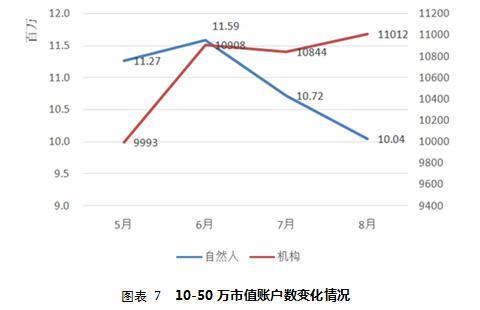

8月末持股市值10-50万元以上的个人账户数为1004万个,比7月末的1072万个减少了68万个。之前的7月份,500万以上账户已经减少了87万个,6—8月共减少了123万个。

2015年5月-8月,1-10万市值账户逐渐增多,个人账户5月份为2137万,6月份为2382万,7月份为2492万,8月份为2531万,占比从5月份的47%上升到8月份的50%。10万市值以下账户占比从5月份66%上升到8月份75%。

(四)救市措施与海外对比

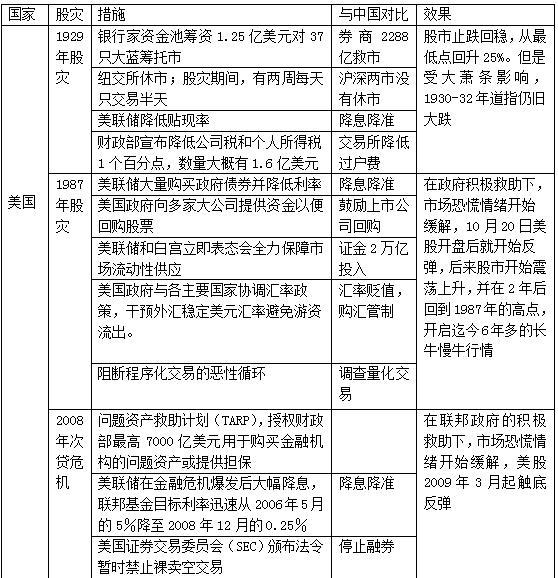

从流动性角度来看,证金公司和券商等提供的救市资金减少了股市的恐慌情绪,千股跌停的局面有所改观,7月中旬到8月中旬(除7月27日)市场恐慌情绪有所缓解,上证综指期间冲破4000点,融资余额在下降到1.4万亿之后有所回升。7月初半数股票停牌的局面改善,停牌数量逐渐减少。但是8月18日之后,A股再次暴跌,并于8月26日达到最低点2851点。尽管第一轮有超过两万亿的救市资金流入,然而总体上来看,市场信心并没有恢复,悲观情绪依旧蔓延,A股融资余额已下降到1万亿以下,市场交易量日渐萎缩。本部分总结了海外股灾期间各经济体救市策略与我国救市措施进行对比。

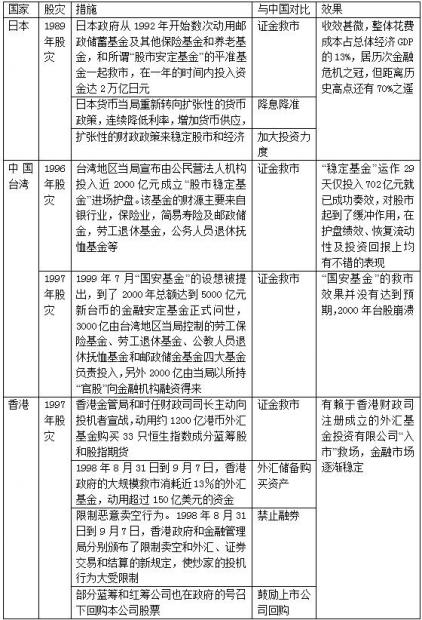

图表 8 国内外救市对比

第一,以证金公司为首的国家队募集超过2万亿的救市基金,此举与海外经济体大致相同,股灾期间政府和市场参与机构都应该提供资金缓解市场流动性紧张局面。如1929年美国股灾期间,非官方组织建立起2亿规模的银行家资金池托市;日本1989年股灾组织了2万亿日元的股市安定基金托市;中国台湾1996年股灾组织了2000亿台币的股市稳定基金,并且在1999年扩大到5000亿台币;中国香港1997年股灾动用1200亿港币购买蓝筹股,1998年动用150亿外汇基金购买股票。

第二,证金公司在购买股票策略上也参照了国际通行做法,如救市股票选择、救市时机选择。7月份证金对上证50成分股的购买与1927年美国银行家资金池购买道琼斯中37只成分股一致,也与香港和台湾一致,香港购买恒生指数成分股,台湾购买大型公司股票。证金8月初对中小票进行了救助,这与2008年台湾国安基金救市策略类似。对于救市时机的选择上,进场时机比较早。1927年美国银行家资金池在道指下跌20%后开始入市,证金在市场下跌27%时入市,台湾在7000点就进场入市(后来跌倒3411点)。与海外相同,我们证金由于进场时机较早,泡沫并未完全破灭,因此救市之后市场依然向下,但是市场流动性崩盘的状态有所缓解,交易可以正常进行。

第三,对于救市后股灾是否结束各经济体有所不同,救市是否成功与经济环境密切相关。如美国1929年、日本的救市、台湾1997年救市都没有成功,这与当时经济体糟糕的经济环境相关。我国本轮救市就目前来看,股市仍没有正常运转,7月到9月有16个交易日出现千股跌停,千股涨停的情况也有发生。汇率政策、国际经济走势、美国欧洲的货币政策等等都会影响股市,因此救市是一项系统性工作,需要将金融市场和经济形势综合起来考虑。

第四,整个救市期间,A股现金流为净流出。我们统计了个股每日资金净流出情况(如图表 10)。从图中可以明显看出,资金净流入的交易日非常少。从国家队宣布入场到8月14日证监会“一般不入市”的声明期间,仅仅有6个交易日A股有规模资金(超过300亿)入市,8月底有两个交易日是资金净流入。其他交易日,尽管有国家队资金救场,然而资金的净流出非常明显。总体计算下来,自6月12日到9月2日A股资金净流出总额为1.9万亿。资金的净流出导致上证综指节节溃败,A股的总市值也从6月12日的78万亿高峰下跌到8月26日的44.9万亿低谷。

(五)总结

救市维稳维的是流动性和市场信心,证金公司投入两万亿的资金,占最高流通市值(71万亿)3%左右,历时近两个月,最终收效甚微,A股流通市值最低下降到40万亿。从A股个人投资者持股账户市值看,除了10万以下账户数量有所增加外,其他账户都大幅缩减,尤其是100-500万的中产阶级账户。分阶段看,8月14日之前救市的确拯救了市场流动性,在一定程度上恢复了市场信心。8月16日之后,市场的二次探底,沪指下探到3000点以下。7月到8月中旬,上市公司陆续公布证金公司持股情况,造成投机性杠杆资金大举入市炒作“证金概念股”,这与救市稳定市场的目标背道而驰,并且再次引发泡沫过度膨胀。而8月14日证监会“一般不入市”的公告终结了无限资金投入“证金概念股”的幻想,引发了市场踩踏,再次造成流动性枯竭的局面。总之,救市策略应该树立价值投资典范,吸引长期价值投资者入市,救市过程中尽量规避“投机性”股票,防止被投机者所利用,导致救市价值大打折扣。

0

推荐

京公网安备 11010502034662号

京公网安备 11010502034662号